ファクタリングの契約って?2社間と3社間の違いを詳しく解説

2021/03/04

ファクタリング

ファクタリングの契約方法は、取引に売掛先の企業を入れるか入れないかの違いで2種類に分かれ、「2社間ファクタリング」と「3社間ファクタリング」が存在します。

この記事では、ファクタリングの契約方法や2社間と3社間の違いについて詳しく解説していきます。

メリットとデメリットを押さえてからファクタリングを活用し、早期の資金調達を実現して経営を安定させていきましょう。

ファクタリング

更新日:2021/03/29

ファクタリングの契約方式は2つ!

前述したとおり、ファクタリングの契約方法は、取引に売掛先の企業を入れるか入れないかの違いで2種類に分かれます。

2社間ファクタリングは、売掛先の企業へ知らせずに取引が完了する方法です。

3社間ファクタリングは3社間の買取ファクタリングともいわれ、通知を受けた売掛先の企業は直接ファクタリング会社へ支払いをします。

ここからは2種類の契約方法の仕組みや特徴について解説していきます。

メリットとデメリットも詳しく説明していきますので、両面を押さえてから目的に合わせて選びましょう。

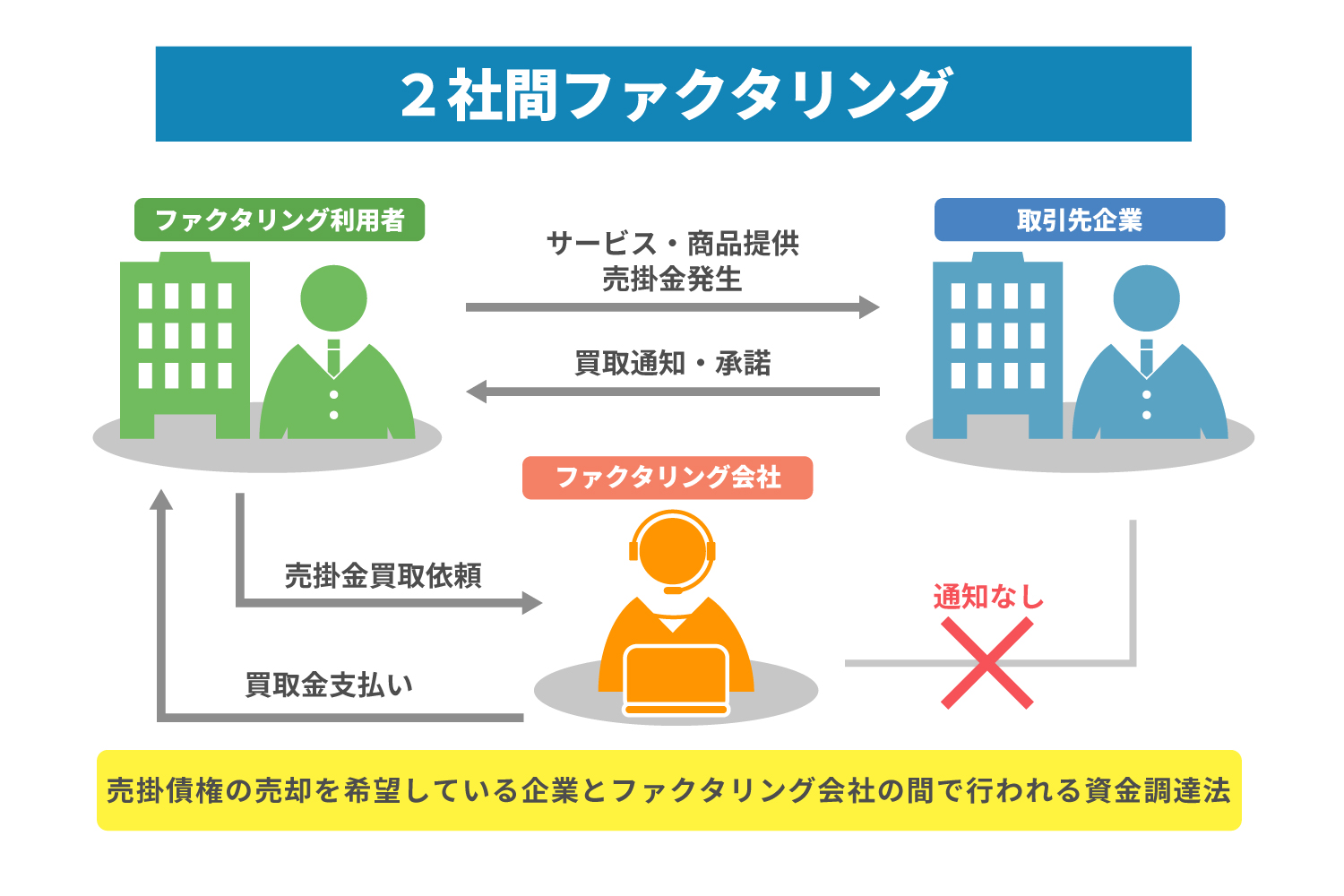

2社間ファクタリング

2社間ファクタリングは、売掛債券の売却を希望している企業とファクタリング会社の間で行われる資金調達法です。

売掛先の企業へは一切通知されずに取引されるため、売掛先の企業に行われていることは知られません。

2社間ファクタリングでは、はじめにファクタリング会社が売掛債権を買い取り、売却した企業へ売掛債権代金を支払います。

売掛先から債券代金が支払われた時点で、ファクタリング会社への振り込みを行うという流れです。

「債権譲渡登記制度」が制定されるまでは3社間のみで、2社間ファクタリングは行われていませんでした。

必ず売掛先の企業へ通知し、3社間でファクタリングを行う必要があったのです。債権譲渡登記制度ができたことで、債権を売却したい企業が債権譲渡登記してファクタリング会社のものと証明できるようになりました。

ファクタリングによる資金調達は新たな方法なので、注目されてはいるものの知名度は決して高くはありません。

利用すると取引先に「資金不足で経営が困難なのか」と捉えられ信用を失うのではないか、という不安感も生じやすい手法です。

そのため、売掛先に対しファクタリング会社と取引していることを知られたくない、という企業も多くなっています。

その場合、売掛先企業に知られずに手続きを依頼することができる2社間ファクタリングがおすすめです。

JPSの2社間ファクタリングについては下記のページをご覧ください。

ファクタリング

更新日:2021/01/20

メリット

2社間ファクタリングの大きなメリットとして挙げられるのは、売掛先がファクタリング契約について一切関わらなくても資金調達が可能になることです。

売掛金を売却することに対し、企業の経営が思わしくないのでは、という不安を持つ取引先もあります。

そもそも、売却希望の企業自体が、ファクタリングをマイナスイメージと捉え、周囲に知られたくないというケースも多くあります。

そのため、売掛先に承諾を得なくても資金調達できる2社間ファクタリングの利用が増えているのが実情です。

2社間ファクタリングは、ファクタリング契約を行うことを売掛先企業へ通知するなどの手続きの必要がありません。

そのため、ファクタリング会社と債権を売却する企業間だけでのやり取りで済み、資金調達までの期間が短いのが特徴です。

審査さえ通過できれば最短で即日入金も可能なので、スピーディーに現金化ができる点も資金繰りに悩む中小企業にとっての大きなメリットといえるでしょう。

また、2社間ファクタリングでは、利用者には返還請求権がないというメリットもあります。

万が一、売掛先の企業が倒産するなどの事態により売掛金が入金されない場合でも、利用者が支払う必要はなくファクタリング会社が売掛金の返還請求を行うため安心です。

デメリット

2社間ファクタリングの手数料は3社間よりも高く設定されています。

これは、売掛先の企業に通知されず2社間での取引になり、売掛金が回収できないリスクも考えられるためです。

債権を売却した企業が倒産するような事態や、万一の持ち逃げの可能性もゼロではありません。

債権の売却を依頼した企業が、資金難のために売掛金をファクタリング会社に支払う前に使ってしまう、という可能性もあります。

ファクタリング会社のリスクは、売掛先も参加する3社間ファクタリングよりも大きくなります。

3社間の手数料相場は1~10%程度ですが、2社間の相場は回収金額の10~30%程度と3社間よりも高くなっています。

2社間ファクタリングには、3社間よりも審査に通りにくいというデメリットもあります。

売掛金が未回収にならないよう、ファクタリング会社は依頼先の企業の信用調査も行わなければなりません。

2社間ファクタリングでは依頼先の企業が提供した資料から売掛債権が存在するのか確認するなどの審査も行われます。

ほかにも、売掛先からの入金をファクタリング会社へ支払うという手間もかかります。

また、ファクタリング会社が増えている昨今では、利用者側に償還請求権のある契約をしている悪徳業者も混じっているため、知らずに貸付にされてしまうケースもあるので注意が必要です。

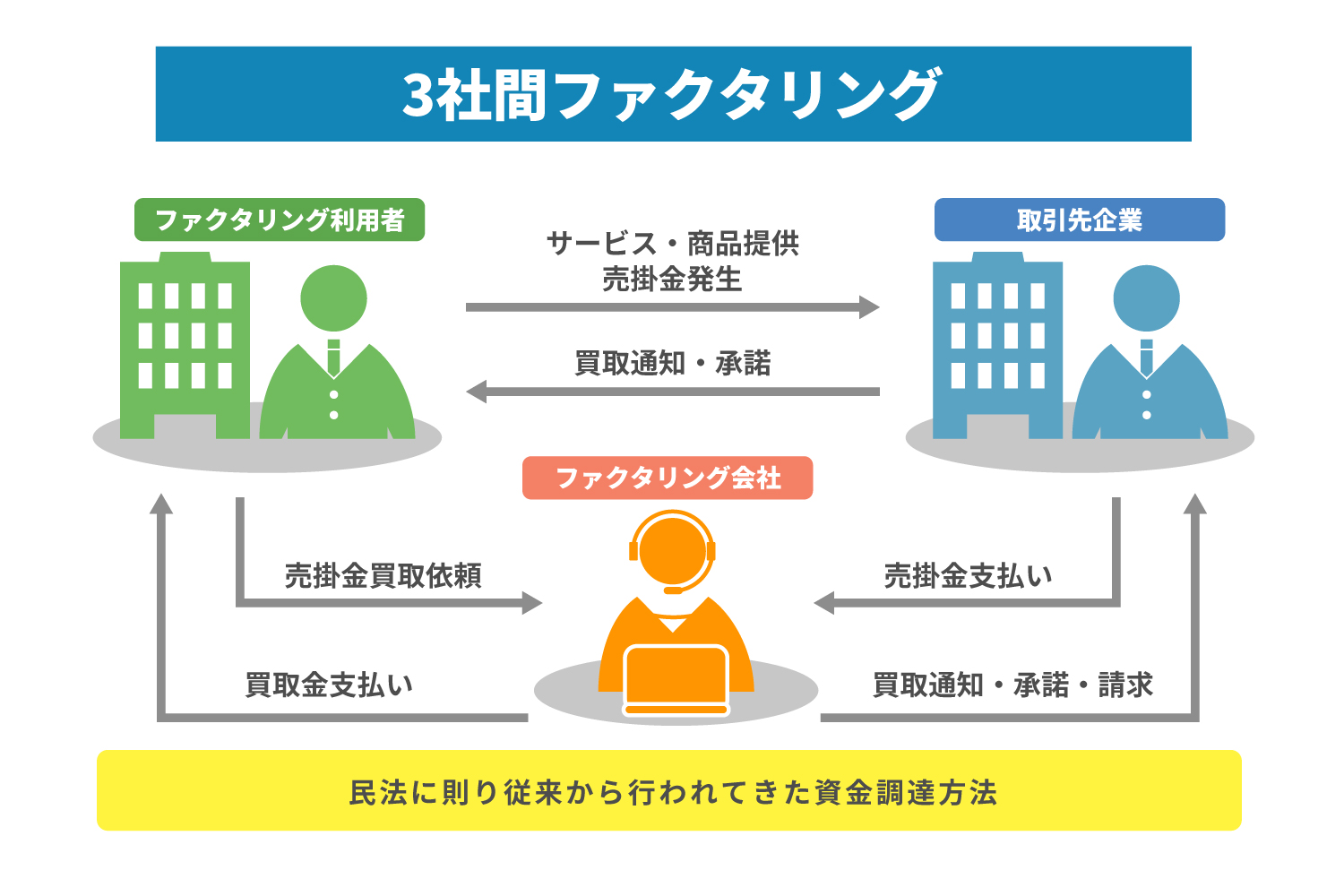

3社間ファクタリング

3社間ファクタリングは、民法に則り従来から行われてきた資金調達方法です。

3社間ファクタリングの流れとしては、はじめに依頼する企業とファクタリング会社が売掛先に通知して承諾を得なければなりません。

審査が通ればファクタリング会社が売却希望の企業から売掛債権を買い取ります。

すると、依頼企業がファクタリング会社から入金を受けられるようになるという資金調達方法です。

3社間の大きな特徴としては、売掛金は売却した企業ではなく売掛先からファクタリング会社へ直接支払われるということでしょう。

これにより、ファクタリング会社は売掛債権が未回収になるリスクがほとんどなくなるため、2社間よりも手数料は安く設定されています。

売掛金の支払い期限前に現金化できるという点は2社間ファクタリングと同じです。

ただし、3社間ファクタリングでは、売掛先の承諾を得なくてはならない分、現金化されるまでの期間は2社間よりも長くなるのが一般的です。

取引先には知らせて3社間で行う方法なので、知られたくない場合は2社間を選ぶといいでしょう。

一方で、売掛先の理解が得られるケースであれば活用したい資金調達方法です。

売掛先が国や地方公共団体のような公的機関の場合などに向いているのも、3社間ファクタリングといえます。

JPSの3社間ファクタリングについては下記のページをご覧ください。

メリット

3社間ファクタリングのメリットは、何といっても2社間よりも手数料が安いことです。

契約する時点で売掛先の承諾を得ているので、ファクタリング会社は未回収になるリスクを減らすことができます。

売掛金は売掛先から直接支払われるので、未回収になることはほとんどありません。

リスクが2社間ファクタリングよりも少なくなる分、ファクタリングの手数料は安く設定されています。

3社間でのファクタリングでは、売却を依頼した企業にとってファクタリング会社に払い込みをする手間がかからないというメリットもあります。

売掛先の企業に通知して承諾を得られることが可能であれば、3社間ファクタリングの利用が向いているでしょう。

審査の面では、3社間ファクタリングは2社間ファクタリングより通りやすいというメリットもあります。

売掛先の企業が承諾していることで未回収リスクが低減し、結果的にファクタリング会社からの売却を依頼する企業への信用も高まります。

また、2社間ファクタリングよりも万一の持ち逃げや使い込みといったリスクが低いことからも審査に通りやすいという特徴もあります。

3社間ファクタリングの場合は大手のファクタリング会社や銀行などの審査も通りやすいため、ファクタリング契約先を選ぶ際に選択の幅が広がることもメリットのひとつです。

デメリット

3社間ファクタリングでは、売掛先への「債権譲渡通知」またはファクタリングに関する承諾を得る必要があります。

しかし、売掛先にファクタリングの利用を知られると、取引先から経営難を疑われるような状況になりかねません。

ファクタリングによって売掛金を早く入手しなければならないほど手持ちの資金がないのか、といった印象が伝われば取引先が減ってしまう可能性もあります。

ファクタリングを利用して資金調達する企業は増えているものの、いまだにマイナーな印象は残っています。

中小企業にとって、信用に傷がつくような資金調達方法と捉えられてしまう点はデメリットになるでしょう。

3社間ファクタリングのもうひとつのデメリットは、2社間ファクタリングに比べて売掛債権を現金化できるまでの期間が長くなることです。

3社間で行われるファクタリングは、売掛先に通知してファクタリングを進めることに対して承諾を得なくてはなりません。

そのため、通知する手間などがかかり2社間よりも当然手続きには時間がかかります。

できるだけ早く債権を現金化して資金調達したい場合や、設備投資などにより出費が増えている分を赤字にしたくない場合は、入金までの期間が長くなる3社間ファクタリングはデメリットになるでしょう。

2社間ファクタリングと3社間ファクタリングの違い

2社間ファクタリングと3社間ファクタリングの大きな違いは、売掛先に契約を知らせるかどうかです。

ファクタリングの流れや仕組みにはほとんど違いはなく、債権を現金化するためにファクタリングを利用するのはどちらも同じといえます。

しかし、取引先への信用に関わるため、知られたくないために2社間を選ぶケースが多くなっています。

3社間は手数料が短いのに対し、2社間は現金化されるまでに期間が短いという特徴があります。

近年、ファクタリング会社はしだいに増えていますが、なかには金融資格をもたない悪徳業者も存在するのでファクタリング会社選びには十分注意しなければなりません。

株式会社JPSなら、実績が豊富なうえに手数料が2%からと費用面でもおすすめです。

ファクタリングに関する専門知識をもとに、企業ごとの事情に合わせた対応を提案いたします。

全国への出張サービスや対応の早さも多く選ばれている理由です。債権買取後のアフターフォローも万全にして、ご安心して早期の現金化を進めます。

ほかのファクタリング会社と並行しての利用や、乗り換えなども可能です。電話での相談も承りますので、まずは現状についてのご相談いただけますと幸いです。