大阪でおすすめのファクタリング会社比較10選

2024/11/22

ファクタリング

効率良く資金調達を実施するには、ファクタリングサービスの利用がおすすめです。オンラインで完結できるサービスもあり、忙しい方でも利用しやすくなっています。

しかし大阪にはファクタリング会社が数多くあるため、どのサービスを選ぶべきか悩む方もいるでしょう。

本記事では、大阪でおすすめのファクタリング会社10選を紹介します。ファクタリング会社の選び方や注意点も解説しているので、ぜひ参考にしてください。

ファクタリングの種類と選び方

ファクタリングとは売掛債権をファクタリング会社に譲渡することで、債権を現金化する方法です。売掛先からの支払いを待たずに売掛金を回収できるため、資金調達方法として多くの企業が利用しています。

ファクタリングには、2社間ファクタリングと3社間ファクタリングの2種類があります。現金化までのスピード感や手数料などはそれぞれ異なるため、しっかり吟味した上でどちらを利用すべきかを決めなければなりません。

以下ではファクタリングの種類と選び方を解説します。ファクタリングサービスの利用を検討している方は押さえておきましょう。

2社間ファクタリングと3社間ファクタリングの違い

ファクタリングには、大きく分けて2社間ファクタリングと3社間ファクタリングの2種類があります。

まず2社間ファクタリングは、利用者とファクタリング会社の間で契約を結ぶのが特徴です。契約を交わした後で、利用者は売掛債権をファクタリング会社に譲渡し、代金を回収します。

売掛先からの入金を待つよりも現金化のスピードが速く、できるだけ急いで資金調達を行いたい場合に有効です。ファクタリング会社の利用は売掛先に通知されないため、自社の資金状況を相手に知られずに済む利点もあります。

一方、3社間ファクタリングでは利用者と売掛先、ファクタリング会社の3社間で契約を結ぶのが特徴です。2社間ファクタリングとは異なり、売掛先から債権譲渡の承諾を得なければなりません。

2社間ファクタリングでは利用者が売掛金を回収して、ファクタリング会社に直接支払いますが、3社間ファクタリングではファクタリング会社が売掛先から直接回収します。

また、3社間ファクタリングでは売掛先の承諾を得る必要があり、契約書類の準備に時間がかかるため、現金化まで時間を要する傾向があります。

ファクタリングサービスの選び方

ファクタリングサービスは利用者が増加しており、サービスを提供する会社も増えてきました。スムーズな資金調達に有効な手段ですが、中には悪質な事業者も存在します。

サービスを選ぶ際は以下のポイントを押さえましょう。

・希望条件を明確にする

・現金化までにかかる時間を確認する

・手数料の低いサービスを選ぶ

ファクタリングサービスを選ぶ際は、利用時の希望条件を明確にすることが重要です。利用したいファクタリングの種類や、譲渡したい売掛債権の額などによって選ぶべきサービスは異なります。

例えば資金調達を急ぐ場合は、必要書類が少ないサービスであればスムーズな契約が可能でしょう。

また、現金化までにかかる時間もサービスによって異なるので確認してください。一般的に入金までにかかる時間は、2社間で即日~2日程度、3社間で1~2週間程度といわれています。

3社間で時間がかかるのは、前述の通り売掛先の承諾を得る必要があるからです。スムーズな現金化を希望する場合は、2社間を選ぶのが良いでしょう。

手数料の低いサービスを選ぶのも重要なポイントです。手数料が低ければ、その分ファクタリングにかかるコストの削減につながります。

自社に合ったファクタリングサービスを利用するために、選ぶ際の基準をあらかじめ設定しておきましょう。

ファクタリングを利用する流れ

ファクタリングを利用する際は、ファクタリング会社に事前相談が必要です。ファクタリングの種類によって契約までの流れは少し異なりますが、一般的な流れを確認しておきましょう。

事前相談~申し込み

ファクタリング会社では事前相談を実施しています。事前相談は、対応の可否や手数料の目安を確認するためのものです。相談の結果、希望条件が合わなければ利用を断れます。

ファクタリングの利用を決めた場合は、インターネット・電話・店舗・郵送などから申し込みを行ってください。申し込み後のキャンセルは基本的にできないので、事前にサービス内容をしっかり確認しましょう。

書類提出~審査

申し込みが済んだら、審査に必要な書類を提出します。必要書類の例は以下の通りです。

・法人登記事項証明書

・印鑑証明書

・身分証明書

・決算内容確認書類

・売掛金証明書類

・入金確認書類

また審査には書類提出だけでなく、ヒアリングも必要です。事業内容や取引状況を把握するために実施されるので、正確に回答しましょう。

契約

審査を通過して契約する際は、契約書を必ず作成します。契約締結の前に書類の中身を全て確認し、不明点がある場合は担当者に説明してもらいましょう。

また契約書の控えも発行されるので、失くさずに保管してください。

大阪でおすすめのファクタリング会社10選を比較

大阪には、ファクタリングサービスを提供する会社が多数存在します。特に初めて利用する方はサービスの違いが分からず、どの会社を選ぶべきか悩むでしょう。

ここでは、大阪でおすすめのファクタリング会社10選を紹介します。

・JPS(大阪支社)

・ビートレーディング(大阪支店)

・アクセルファクター(大阪営業所)

・ベストファクター(大阪支社)

・買速

・西日本ファクター

・アクリーティブ(大阪オフィス)

・ファストファクタリング

・エスコム

・アルシエ

JPS

JPSは、最短60分で最高3億円の資金調達が可能なファクタリングサービスです。

2社間や3社間のスタンダードなファクタリングだけでなく、診療報酬ファクタリングにも対応しています。業界を問わずサービスを利用しやすい点が特徴です。

業界最低水準の手数料が魅力であり、2社間は5.0~10.0%、3社間は2.0~8.0%で設定されています。契約にかかる事務手数料は無料なので、コストを抑えてファクタリングを利用したい方におすすめです。

スマートフォンアプリのLINEから相談でき、スピーディーに対応してもらえます。土日以外の問い合わせには30分以内に連絡があるので、待たされることもありません。

必要な書類を全てそろえた状態で申し込めば、最短翌日には資金調達が行えます。JPSでは債権譲渡登記が不要であり、売掛先や銀行などにファクタリングの利用を知られずに契約を進められるのも魅力です。

JPSでは他社ファクタリングサービスからの乗り換えにも対応しています。JPSで買い取りの査定を行っても、利用中の他社に知られる心配はありません。他社サービスを利用していても、並行して売掛債権を譲渡できます。相談のみも可能なので、JPSの条件を確認してから判断するのも良いでしょう。

またJPSへの申し込みは、電話や公式サイトのフォームから行えます。審査に必要な書類もメールやLINEで提出できるので、来店する必要はありません。

審査に必要な面談も、オンラインや出張サービスで対応してもらえます。JPSへの見積もりや依頼は無料なので、ファクタリングを検討している方は問い合わせてみましょう。

| 買取手数料 | 2.0%〜 |

| 最短入金 | 60分 |

| 買取可能額 | 1億円~ |

| 個人事業主の利用 | ✕ |

| 法人の利用 | 〇 |

| 公式サイト | https://www.jps-tokyo.co.jp/ |

ビートレーディング(大阪支店)

ビートレーディング(大阪支店)は、申し込みから契約まで全てオンラインで完結するファクタリングサービスです。公式サイトのフォームから無料で登録でき、最短即日での現金化に対応しています。

2社間ファクタリングで資金調達までにかかる時間は、スピード審査により最短2時間です。遅くとも契約から3日程度で、売掛債権を現金化できます。急な資金調達が必要で、即日現金化を希望する方におすすめのサービスです。

ビートレーディングでは必要書類が2点と少ないことも、スピーディーな現金化を実現する理由です。審査に必要な書類は、売掛先からの入金が確認できる通帳のコピーと売掛金証明書類だけです。必要書類は公式サイトのフォームやメール、FAX、LINEで提出できます。

手数料は2社間で4.0~12.0%、3社間で2.0~9.0%と低水準です。売掛債権の金額や審査結果によって変動しますが、コストを抑えてファクタリングサービスを利用できるでしょう。

また、ビートレーディングの月間契約数は約800件であり、5.8万社以上との取引実績があります。利用者から高い信頼を得ており、ニーズに合わせて柔軟に対応してくれるのも強みです。最大買取率は98%と高水準なので、確度の高い資金調達を希望する方は、ビートレーディングの利用を検討してみてください。

| 買取手数料 | 2.0%〜 |

| 最短入金 | 2時間 |

| 買取可能額 | 上限なし |

| 個人事業主の利用 | 〇 |

| 法人の利用 | 〇 |

| 公式サイト | https://betrading.jp/ |

アクセルファクター(大阪営業所)

アクセルファクター(大阪営業所)は、即日入金かつ審査通過率93%が特徴のファクタリングサービスです。認定経営革新等支援機関(中小企業支援に関する一定レベル以上の専門的知識や実務経験を有し、国から認定を受けた税理士、公認会計士、中小企業診断士、金融機関などの支援機関)であり、信頼性も兼ね備えています。

個人事業主から法人まで対応したサービスで、最大1億円の売掛債権の買い取りが可能です。売掛債権の下限金額は30万円なので、少額債権でも断られる心配がありません。

早期申込割引サービスを導入しているのも、アクセルファクターを利用するメリットです。新規契約の利用者には早期申込割引が自動で適用され、申し込み日を起点として入金希望日が30日以上の場合は手数料の1.0%割引きが受けられます。

入金希望日までに60日以上の期間がある場合はさらに1.0%割引きされ、合計2.0%も割り引きしてもらえるのが魅力です。アクセルファクターの手数料は2.0%~と元々リーズナブルですが、さらにコストを抑えて利用できます。

またアクセルファクターは最長180日支払いの債権まで対応しています。支払時期が遠いと債権の買い取りを拒否されるケースもありますが、入金サイクルの

長さを理由に拒否することはありません。

経営改善を目指す方のサポートに対応しているのは、経営コンサルタントも担うアクセルファクターならではです。利用後の財務の相談もできるため、利用者から信頼を得ています。

公式サイトで調達可能額を診断できるので、ファクタリングを検討している方は確認してみてください。

| 買取手数料 | 2.0%〜 |

| 最短入金 | 2時間 |

| 買取可能額 | ~1億円 |

| 個人事業主の利用 | 〇 |

| 法人の利用 | 〇 |

| 公式サイト | https://accelfacter.co.jp/ |

ベストファクター大阪支社

ベストファクター大阪支社は、2社間ファクタリングに強みを持つサービスです。売掛先から承諾を得る必要がないため、スムーズな資金調達を希望する多くの方から選ばれています。

問い合わせた後はスピーディーに対応してくれるので、最短即日での資金調達が可能です。利用の可否に関しては、無料のスピード審査を実施しています。希望条件と合わない場合にも、強引に勧誘されることはありません。

本審査で必要になるのは、本人確認書類・入出金の通帳・売掛金の証明書類の3点のみです。必要書類が多くないため、利用可否の判明後にすぐ準備できます。必要書類の提出はオンラインで対応しており、来店の必要もありません。

ベストファクターでは柔軟な審査を実施しており、平均買取率は92.2%と高水準です。金融機関の条件変更や業績悪化などの信用情報を気にせず、サービスが利用できます。他社サービスに相談して断られた場合でも、ベストファクターなら資金調達できる可能性があるでしょう。

また、ベストファクターは個人事業主の利用にも対応しているため、最低利用額は30万円以上と低く設定されています。公式サイトに資金調達シミュレーターがあるので、サービスの利用を検討している方は確認してみましょう。

| 買取手数料 | 2.0%〜 |

| 最短入金 | 1日 |

| 買取可能額 | 〜1億円 |

| 個人事業主の利用 | 〇 |

| 法人の利用 | 〇 |

| 公式サイト | https://bestfactor.jp/ |

買速

買速は、即日買い取りに特化した大阪(関西)限定のファクタリングサービスです。オンラインから簡単に申し込みができ、最短30分で指定口座への振込みが完了します。対面不要で全てオンラインで完結させられるので、忙しい方におすすめです。

低水準の手数料でサービスを提供しており、手数料が高い傾向がある2社間ファクタリングでも2.0%~利用できます。利用時の費用はファクタリング手数料のみで、登記手数料や交通費はかかりません。最低利用額は10万円~と業界の中でも低いので、資金調達を希望する個人事業主の方にもおすすめです。

買速では審査時に求められる書類数が少なく、請求書・通帳のコピー・身分証の3点のみで審査が受けられます。債権譲渡登記も基本不要であり、売掛先にファクタリングの利用を知られずに資金調達できるのが強みです。

また「他社より1円でも高い金額で買い取る」ことをスローガンに掲げており、他社手数料提示による高額買い取り保証を行っています。そのため、利用中のファクタリング会社から乗り換えを検討している方にもおすすめです。

2019年に設立されたまだ歴史の浅いサービスですが、スピーディーな買い取りに自信を持っています。急ぎの資金調達が必要な方や高価買い取りを希望する方は、買速でのファクタリングを検討してみましょう。

| 買取手数料 | 2.0%〜 |

| 最短入金 | 30分 |

| 買取可能額 | 〜1億円 |

| 個人事業主の利用 | 〇 |

| 法人の利用 | 〇 |

| 公式サイト | https://kai-soku.jp/osaka/ |

西日本ファクター

西日本ファクターは関西エリアに特化したファクタリングサービスです。クラウド契約に対応しているので、全ての手続きをオンラインで完結させられます。スピード重視のスムーズな取り引きを求める方におすすめのサービスです。

2社間ファクタリングの買取可能額は30万円~1,000万円のため、少額取引をメインに行う個人事業主の方でも利用しやすくなっています。3社間ファクタリングの買取可能額は最大3,000万円であり、大口取引がある中小企業にもおすすめです。

西日本ファクターの審査通過率は98%と高く、他のファクタリングサービスと比較しても通過しやすいと言えるでしょう。柔軟な審査体制が整っているので、赤字決算や税金類の滞納があっても、資金調達が実現する可能性があります。そのため、他社で買い取りを断られた方でも、気軽に相談してみるのがおすすめです。

また、ファクタリング手数料は2.8%~であり、低水準でサービスを提供しています。買取金額が1,000~3,000万円の場合は応相談ですが、他社よりも低い手数料を提案してもらえるのが魅力です。

西日本ファクターは赤字決算や債務超過など、経営状況が不安な場合でも利用できます。他社で買い取りを断られて困っているなら、西日本ファクターに一度相談してみましょう。

| 買取手数料 | 2.8%〜 |

| 最短入金 | 1日 |

| 買取可能額 | ~3,000万円 |

| 個人事業主の利用 | 〇 |

| 法人の利用 | 〇 |

| 公式サイト | https://nishinihonfactor-kansai.jp/ |

アクリーティブ(大阪オフィス)

アクリーティブ(大阪オフィス)は、3社間ファクタリングに特化したサービスです。医療機関・介護事業者向けの「診療・介護報酬ファクタリング」と、一般向けの「売掛債権早期支払い・支払手形削減」の2種類のファクタリングサービスを提供しています。

医療機関・介護事業者向けサービスは、少額からの買い取りが可能であり100万円未満でも利用できるのが特徴です。20床以上の有床施設であれば、最大で診療報酬の保険請求額3カ月分の買い取りにも対応しています。

アクリーティブは3社間ファクタリングに特化しているため、必要書類の提出後は入金されるまでに最短1~2週間かかります。ただし、医療機関・介護事業者向けのサービスは少ないため、資金調達を希望する方の助けとなるでしょう。

一般向けのサービスは「フレックスペイメントサービス(FPS)」という名称ですが、一般的なファクタリングサービスと大きな違いはありません。

ノンリコース(買戻請求なし)なので、利用者が回収不能のリスクを負う必要はありません。手数料は0.25%~と低水準であり、ファクタリングにかかる費用を抑えられます。

3社間ファクタリングを利用したいと考えている場合や、医療機関・介護事業者を経営していてファクタリング会社を探している場合は、アクリーティブの利用を検討してみてください。

| 買取手数料 | 0.25%〜 |

| 最短入金 | 1~2週間 |

| 買取可能額 | 上限なし |

| 個人事業主の利用 | ✕ |

| 法人の利用 | 〇 |

| 公式サイト | https://www.accretive.jp/ |

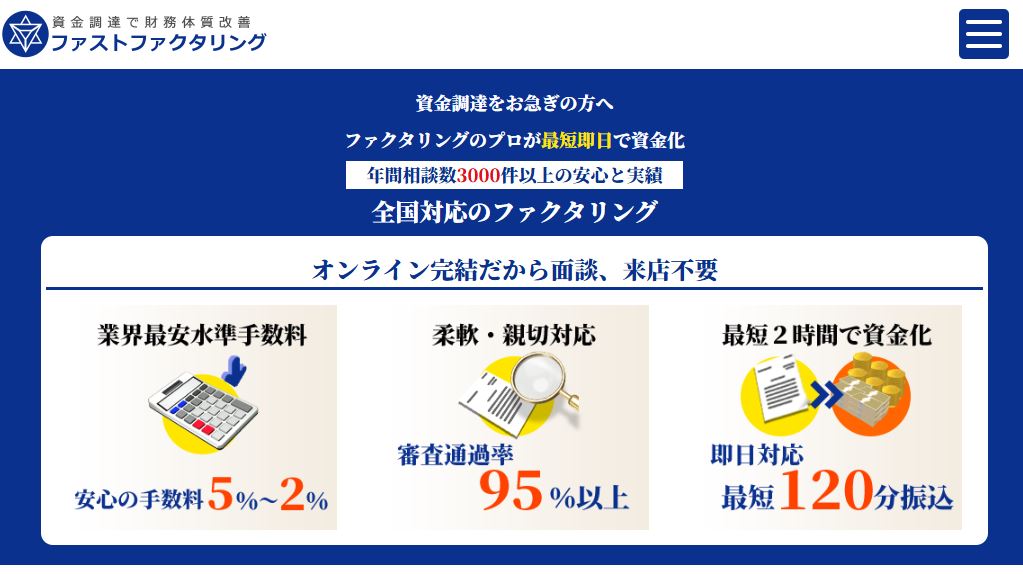

ファストファクタリング

ファストファクタリングは、最短即日で資金調達が可能なファクタリングサービスです。最短入金は2時間であり、スピーディーな資金調達を実現できます。

スムーズな取り引きが特徴で、現金化までの流れは査定、審査・契約、入金の3ステップです。2回目以降の利用ではオンラインで完結できるので、全ての手続きがスピーディーに進められます。

ファストファクタリングには資金調達の現場を経験したスタッフが在籍しており、ファクタリング利用が初めての方にもおすすめです。経験豊富なスタッフが利用者のニーズをくみ取って、しっかりサポートしてくれます。

柔軟な審査を実施しているため、ファストファクタリングの審査通過率は95%以上です。ファクタリング手数料は2.0%~と低水準であり、コストを抑えて資金調達が行えます。

また、将来債権ファクタリングに対応しているのも、ファストファクタリングならではのメリットです。売掛債権と合わせて将来債権を買い取ってもらえば、まとまった資金を調達できます。支払いに余裕を持たせたい場合や、キャッシュフローを安定化したい場合に有効な方法です。

さらに、他社からの乗り換えを希望する方には、手数料の引き下げを提示しています。問い合わせ・相談は無料なので、スピーディーな資金調達を希望する方はファストファクタリングを検討してみましょう。

| 買取手数料 | 2.0%〜 |

| 最短入金 | 2時間 |

| 買取可能額 | 〜1億円 |

| 個人事業主の利用 | 〇 |

| 法人の利用 | 〇 |

| 公式サイト | https://factoring-f.com/aseo1/ |

エスコム

エスコムは法人専門ファクタリングサービスで、創業20年以上の実績を基に中小企業向けに資金調達のサポートを行っています。利用者のニーズに合わせて、柔軟に対応してくれるのが強みです。

一般的な2社間ファクタリングや3社間ファクタリングだけでなく、介護報酬ファクタリングと診療報酬ファクタリングにも対応しています。事業所の立ち上げやスタッフの増員など、まとまった資金が必要な方におすすめです。

サービスの選択肢が多いため、ニーズに合った対応を提供してくれます。例えば、売掛先の信用が気になる場合は2社間ファクタリングを選択し、手数料を抑えたい場合は3社間ファクタリングを選択するのが良いでしょう。

手数料は1.5%~と低水準であり、最短即日での入金に対応しています。買取額は最大1億円(目安)なので、大口取引がメインの企業でも資金調達が可能です。

またエスコムでは初めて利用する方を対象に、初回の手数料が半額になるキャンペーンを実施しています。資金化成功率は97%と高いため、銀行で融資を断られた方にもおすすめです。

さらに、他社のファクタリングを利用している方がエスコムに乗り換える場合は、事務手数料が無料になるキャンペーンを実施していることも。他社からの乗り換えを検討しているなら、まずはメールで無料査定を受けてみるのがおすすめです。

| 買取手数料 | 1.5%〜 |

| 最短入金 | 1日 |

| 買取可能額 | 〜1億円 |

| 個人事業主の利用 | ✕ |

| 法人の利用 | 〇 |

| 公式サイト | https://scom-f.jp/ |

アルシエ

アルシエは、関西圏のサポートに強い地域密着型のファクタリングサービスです。買取限度額は50万~1億円であり、法人だけでなく個人事業主の方も利用できます。

2社間ファクタリングと3社間ファクタリングを提供しているので、用途に合わせてサービスを選択可能です。オンライン対応はなく、申し込みから買い取りまで対面で実施しています。どのような会社なのか、担当者の人柄を確認した上で契約に進めるのは、信頼できるポイントです。

契約時にはアルシエのスタッフが利用者のオフィスを訪問します。大阪・兵庫・京都・奈良の4府県の利用者は、大阪のオフィスまでわざわざ来社する必要はありません。来社不要な点は忙しい方にとってメリットです。

アルシエは資金調達までのスピードが速く、2社間ファクタリングは最短即日~3日、3社間ファクタリングは5~7日となっています。銀行融資のように担保や保証人は必要ないため、スムーズな資金調達が可能です。

他社では業種や社歴を理由に買い取りを断られるケースもありますが、アルシエでは創業1年未満の企業の他、赤字決算や債務超過がある企業でも、売掛債権を買い取ってもらえる可能性があります。

ファクタリングの利用を希望する場合は、気軽に問い合わせてみるのが良いでしょう。

| 買取手数料 | 1.5%〜 |

| 最短入金 | 1日 |

| 買取可能額 | 〜1億円 |

| 個人事業主の利用 | 〇 |

| 法人の利用 | 〇 |

| 公式サイト | https://arce.co.jp/ |

ファクタリングを利用する際に注意すべき点

ファクタリングは、できるだけ早く資金調達を行いたい場合に効果的な方法です。決済日を前に売掛債権を現金化でき、キャッシュフローの安定化にもつながります。

ただし中には悪質なファクタリング会社も存在するので、契約を締結する際は注意しなければなりません。ここでは、ファクタリングを利用する際に注意すべき点について解説します。

・悪質なファクタリング会社に注意する

・償還請求権の有無を確認する

・契約書や控えを必ず受領する

悪質なファクタリング会社に注意する

悪質な会社がファクタリングサービスを提供している場合があるので注意してください。

一般的に、ファクタリングは売掛債権を買い取ってもらい、資金調達を行う方法です。法的には債権売買(譲渡)契約であり、貸付とは異なります(※)。そのため、ファクタリングを利用しても負債は増えず、返済義務も発生しません。

しかし事業者の中にはファクタリングを装い、高金利の貸付を実施するヤミ金融業者も存在しています。ファクタリングと称していても、貸付と同様のスキームを持つサービスには注意が必要です。

ファクタリングは貸付ではないため、担保や保証人を必要としません。担保や保証人を要求するサービスや、相場と比べて手数料が高すぎるサービスとの契約は避けた方が良いでしょう。

※参考:金融庁.「ファクタリングの利用に関する注意喚起」. (参照2024‐09‐28)

償還請求権の有無を確認する

ファクタリング会社と契約を締結する前に、償還請求権の有無を確認してください。

償還請求権とは、売掛先の経営悪化や倒産などが原因で債権が回収不能となった場合に、利用者に対して弁済を請求する権利です。このように、償還請求権がある契約を「リコース契約」と呼びます。

ファクタリングは貸付とは異なり債権の売買取引であり、基本的に償還請求権がない「ノンリコース契約」です。そのため、債権が回収不能になっても弁済義務は発生しません。

しかし悪質なファクタリング会社では、契約書に償還請求権について記載している場合があります。不当に弁済義務を負わされないために、契約書は隅々まで目を通しましょう。

契約書や控えを必ず受領する

ファクタリングサービス利用時のトラブルを防ぐために、契約書や控えを必ず受領することも重要です。

ファクタリングの契約を締結する際は、契約書が必ず作成されます。契約書には買取金額や手数料、支払期日などの条件が記されており、利用者は控えを受け取るのが一般的です。

しかし悪質なファクタリング会社では、契約書の控えを意図的に渡さないケースがあります。契約書や控えが利用者の手元にないと、トラブル時に正当性を証明できないかもしれません。

一般的なファクタリング会社であれば、契約書の控えを渡してくれます。利用者が控えを要求しても拒否する場合は、契約内容に違法性があると考えられるので注意しましょう。

ファクタリングサービス比較についてのよくある質問

大阪のファクタリングサービスの比較についてよくある質問を紹介します。

・Q.ファクタリングにはどのような費用がかかりますか?

・Q.複数のファクタリング会社で見積もりを取っても大丈夫ですか?

・Q.売掛先が倒産した場合に返済は必要ですか?

Q. ファクタリングにはどのような費用がかかりますか?

ファクタリングを利用する際には、売掛債権の買取手数料がかかります。買取手数料の額は、買取金額や売掛先の経営状況によってさまざまです。

また他には事務手数料や債権譲渡登記費用、印紙代、出張費などが発生する場合もあります。

Q. 複数のファクタリング会社で見積もりを取っても大丈夫ですか?

複数のファクタリング会社で見積もりを取っても、特に問題はありません。ファクタリングの手数料は会社によって異なるので、複数社で見積もりを取って比較するのがおすすめです。

ただし、一つの売掛債権を複数のファクタリング会社で買い取ってもらおうとした場合、二重譲渡になり法律に反する可能性があるので注意してください。

Q. 売掛先が倒産した場合に返済は必要ですか?

ファクタリングは貸付とは異なるため、基本的に償還請求権がないノンリコース契約です。売掛先の倒産により債権が回収不能となった場合でも、利用者が返済する必要はありません。

償還請求権ありのリコース契約を求められた場合は詐欺の可能性があるので、契約を締結しないようにしましょう。

まとめ:大阪でファクタリング会社を選ぶ際は比較検討しましょう

大阪には豊富な実績や地域密着型など、さまざまなファクタリング会社が存在します。ファクタリング会社によって種類や強みが異なるので、自社の希望条件に合ったサービスを選ぶことが重要です。

またファクタリングサービスには、悪質な会社が紛れているので不当な契約を締結しないよう注意しましょう。優良なファクタリング会社を利用するには、本記事で紹介した選び方や注意点を参考にしてください。

大阪に支社を置くJPSでは、最短60分で資金調達が可能であり、最高3億円の取り引きにも対応しています。手数料は2.0%~と低水準なため、コストを抑えてファクタリングを利用したい方におすすめです。

また買い取り後のアフターサポートも実施しており、利用者のニーズに合わせて経営コンサルタントの紹介も行っています。スピーディーな資金調達を希望する方は、JPSの利用をぜひご検討ください。