ファクタリングの手数料の相場は?安くしたい場合は交渉すれば値引きはできる?

2021/03/04

ファクタリング

ファクタリングの一種である買取ファクタリングとは、未回収の売掛債権(売掛金)を現金化できるサービスです。

手形割引と似た仕組みで手元の現金が不足している状況などで役立ちますが、必ず手数料がかかります。

収益を確保するためには手数料をできるだけ抑える必要があります。

たとえば、100万円の売掛金があっても手数料が30%なら70万円しか回収できません。

手数料には幅がありますが、相場を知っていれば手数料が適切かどうかを判断しやすくなります。

この記事では、ファクタリングの利用を検討している人に向けて、手数料の相場や内訳について解説します。

手数料の値引き交渉ができるのかどうかについてもあわせて解説しているため、ぜひ参考にしてください。

ファクタリングの手数料の相場はいくら?

ファクタリング手数料は、売掛債権の金額と買取価格の差額です。

ファクタリング事業者によって手数料は大きく異なり、売掛先企業の信用度や契約の種類などによっても変わってきます。

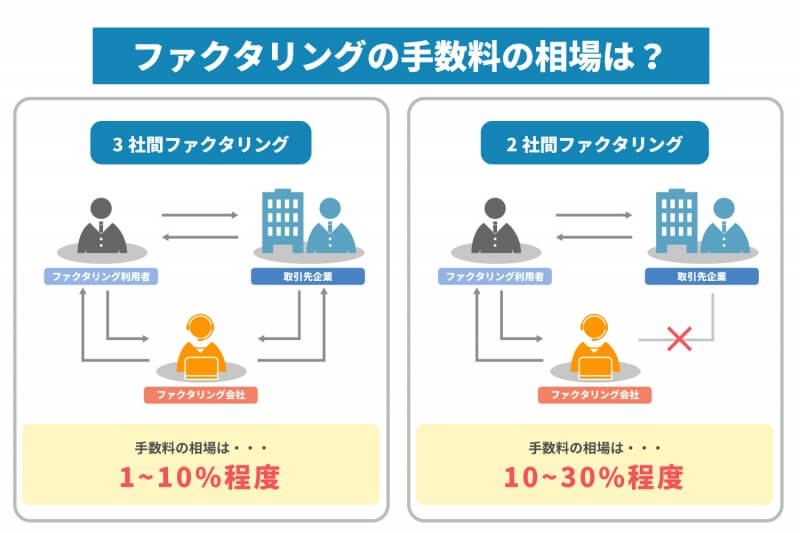

手数料の相場は2社間ファクタリングで10~30%程度、3社間ファクタリングで1~10%程度といわれています。

売掛金の回収リスクが高いほど、手数料も高くなるケースが一般的です。

手数料の主な内訳には下記のような項目があります。

- 基本手数料:回収リスクを考慮したファクタリング事業者の収益

- 登記費用:債権譲渡登記(※)で発生する司法書士への報酬や印紙代など

- 事務手数料:審査手数料や出張費、着手金、司法書士紹介料など

事業者によって料金体系が異なるため、内訳をしっかり精査しましょう。

※ 参考:【東京法務局】債権譲渡登記

ファクタリングの手数料が決まる要因

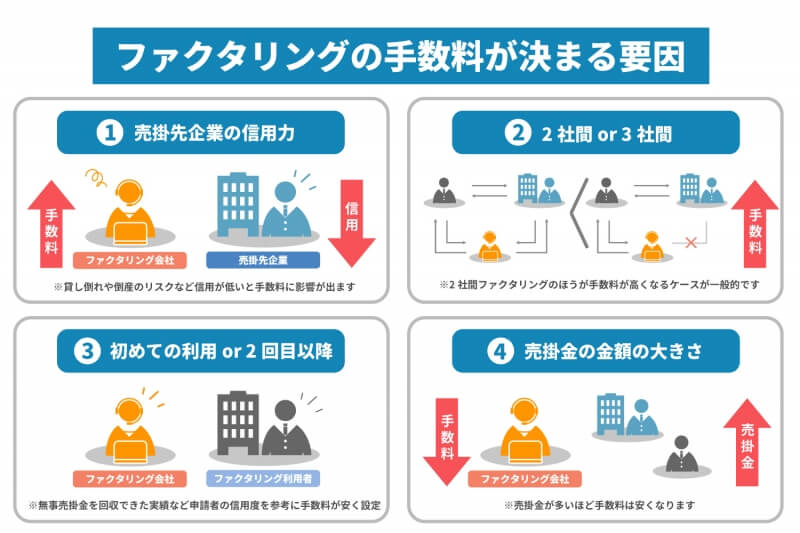

ファクタリングの手数料が決まる4つの要因について解説します。

要因①売掛先企業の信用力

手数料を左右するもっとも重要な要因は、売掛先企業の信用力です。

クレジットカードやローンの審査では利用申請者自身の信用力が問題になりますが、ファクタリングの審査では取引先企業の信用力が厳しくチェックされます。

売掛先企業に貸し倒れや倒産のリスクがある場合、ファクタリング事業者は損失を最小限にするために手数料を高く設定しなければなりません。

一方、売掛先企業の信用度が高く回収リスクが低いと判断されれば、手数料を低くできます。

取引先企業の信用度が高ければ自身の信用力が低い個人事業主や零細企業でも利用しやすい点がファクタリングのメリットです。

財政状況が悪化して金融機関から融資を受けられない状況でも、ファクタリングの審査に通る可能性があります。

要因②2社間ファクタリングか3社間ファクタリングか

2つ目の要因は、2社間ファクタリングか3社間ファクタリングかという点です。

売掛金の持ち逃げや二重譲渡のリスクがある2社間ファクタリングは、3社間ファクタリングよりも手数料が高くなるケースが一般的です。

3社間ファクタリングでは、ファクタリング事業者自身が売掛先企業からの回収業務を担うため、回収リスクを抑えやすくなります。

2社間ファクタリングのリスクを下げる目的で、債権譲渡登記を利用の条件としているファクタリング事業者もあります。

取引先企業に債権譲渡を通知・承認する必要がない点が2社間ファクタリングのメリットですが、債権譲渡登記をすればそのメリットは活かせません。

司法書士への報酬などが加算されることで手数料が高額になる場合がある点にも注意しましょう。

2社間ファクタリングと3社間ファクタリングの仕組みについては下記の記事で詳しく解説しています。

■ファクタリングの契約って?2社間と3社間の違いを詳しく解説

要因③初めてか、2回目以降か

3つ目の要因は、初めての利用なのか過去に利用した経験があるかという点です。

申請者に利用経験があってファクタリング事業者が無事売掛金を回収できた実績があれば、申請者の信用度が上がって手数料が安く設定される場合があります。

審査のハードルも下がるため、次回からはスムーズにファクタリングが使える可能性が高まります。

特に2社間ファクタリングでは売掛金の回収を利用者自身が担当するため、利用履歴や申請者の信用力が特に重要です。

信用力を下げないためにも、申請書の作成や相談には誠実に取り組みましょう。虚偽申告は厳禁です。

ただし、ファクタリングはあくまでも短期の資金調達です。

何度も利用を繰り返すと長期的にキャッシュフローが悪化する可能性がある点に留意しましょう。

要因④売掛金の金額の大きさ

4つ目の要因は、売掛金の金額です。売掛金が多いほど、手数料は安くなります。

たとえば、基本手数料15%のみがかかるファクタリング事業者を利用した場合の手数料は、以下の通りです。

- 売掛金100万円:手数料15万円

- 売掛金1,000万円:手数料150万円

売掛金が多いほどファクタリング事業者の収益は多くなるため、手数料が低く設定されます。

一方、手数料が変わらなければ売掛金が多いほど本来回収できるはずの資金が減ってしまう点に注意が必要です。

「スピーディーに現金を用意したい」「担保や保証人を準備できない」といった状況を乗り越える際にファクタリングは有効ですが、資金調達の方法はファクタリングだけではありません。

状況によっては日本政策金融公庫や地方自治体の融資制度、ビジネスローン、クレジットカードなどを活用する方法も検討しましょう。

手数料以外でかかる費用はある?

ファクタリングの利用で発生する可能性がある費用について解説します。

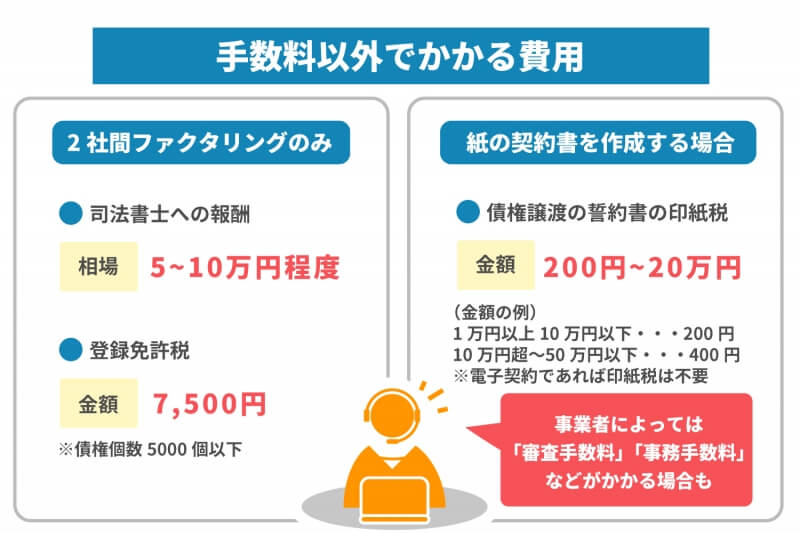

もっとも高額になりやすい費用は、2社間ファクタリングで債権譲渡登記を利用する場合にかかる司法書士への報酬と登録免許税です。

司法書士への報酬相場は5~10万円程度、登録免許税は7500円(債権個数5000個以下)です。

ファクタリング手数料は非課税扱いになり、消費税はかかりません。

債権譲渡にあたって紙の契約書を作成する場合、契約金額に応じて200円~20万円の印紙税がかかってきます。

たとえば、1万円以上10万円以下は200円、10万円超~50万円以下なら400円です。電子契約であれば印紙税は不要です(※)。

※参考:【国税庁】No.7140 印紙税額の一覧表(その1)第1号文書から第4号文書まで

ファクタリング事業者によっては、基本手数料のほかに審査手数料や事務手数料などがかかる場合があります。

特に出張を依頼すると手数料が高額になる場合もあるため、注意しましょう。

ファクタリングの手数料を安くしたい...値引き交渉できる?

ファクタリングの手数料は一律に決まっているわけではないため、条件を満たせば手数料の値引き交渉に応じてもらえる可能性があります。

売掛金が高額になる場合や売掛先企業の信用度が高い場合などはその代表例です。

売掛先企業の知名度が高くない場合は、発注書や入金履歴などの書類を提出して信用度アップを狙いましょう。

自社の信用度を上げる効果も見込めるため、一石二鳥です。

ファクタリングでは持ち逃げや二重譲渡などの不正行為も少なくないため、申請者が信頼できるかどうかが厳しくチェックされます。

ファクタリングの利用にあたっては必ず複数のサービスを比較検討しましょう。

ファクタリング事業者に複数のサービスを検討している事実を伝えれば、手数料の値引きにつながる可能性が高まります。

一方、慌ててファクタリング事業者を決めてしまうと、後悔する事態にもなりかねません。

なかには不当に高い手数料を請求する悪質なファクタリング事業者も混在しているためです。

ファクタリングサービス選びでは、手数料だけではなく信頼できるかどうかという点も重要な判断材料です。

まとめ

ファクタリングの手数料は売掛金の金額や2社間ファクタリングなのか3社間ファクタリングなのかによっても大きく異なります。

売掛先企業や申請者の信用力を上げたり、複数サービスを比較検討している事実をアピールしたりすれば、交渉で手数料を値引きしてもらえる可能性が高まります。

株式会社JPSは業界最低水準の基本手数料のみで利用できるファクタリングサービスです。

最短翌日に現金化できるスピード対応や充実のアフターサポートが強みです。債権譲渡登記は必要ありません。

手数料をできるだけ抑えたい人やファクタリングの乗り換えを検討している人におすすめします。