事業資金の調達方法とは?融資制度やその他の方法のメリットデメリットを解説

2022/04/19

ファクタリング

事業を行う際、必要不可欠なものが事業資金です。全て自分で調達することができれば、それに越したことはありません。しかし、事業の規模や種類によってはどうしても自分では賄い切れないこともあります。そんなときに利用したいのが、融資制度です。

銀行をはじめとする民間の金融機関や、国が後ろ盾になっている特殊会社などから融資を受けられれば事業資金を確保することができるでしょう。

また、融資を受ける以外にも事業資金を調達する方法があります。そこで今回は、事業資金を調達する方法やそれぞれのメリットとデメリットを解説します。

事業資金の調達のための融資制度

はじめに、事業資金調達のために利用できる融資制度について解説します。組織の属性やそれぞれのメリットとデメリットも解説するので、融資先を選ぶ際の参考にしてください。

日本政策金融公庫

日本政策金融公庫とは、株式会社日本政策金融公庫法に基づき2008年に設立された財務省所管の特殊会社です。「国民生活事業」「中小企業事業」「農林水産事業」を主な業務としており、小規模企業や個人事業者向けの小口資金や、中小企業向けの事業資金融資も行っています。中小企業向けの融資制度は、新規事業者向けの「新企業育成貸付」とすでに企業が新しい事業を始める際に受けられる「企業活力強化貸付」のほか、「環境・エネルギー対策貸付」「セーフティネット貸付」「企業再生貸付」などがあります。それぞれ、設備資金・運営資金を融資してもらうことが可能です。融資条件は公式ホームページに記載してあるので、確認してください。

※出典:日本政策金融公庫

メリット

日本政策金融公庫は100%政府が出資をしている金融機関です。そのため、銀行など民間の金融機関に比べると金利は低めです。2022年現在、年利の上限は3%です。また、「新規開業資金」や「女性、若者/シニア起業家支援資金」などは、実績がない、創業初期などでも融資を受けることが可能です。このほか、民間の金融機関よりも返済期間が長く、手続きにかかる工程が少ない、融資によっては無担保・無保証でも受けられるなどのメリットがあります。金利が低く返済期間が長ければ、事業者の負担も軽く済みます。

デメリット

日本政策金融公庫による融資のデメリットには以下のようなものがあります。

・他の金融機関からの借り換えは不可

・繰り上げ返済ができない

・審査が長め

・融資を受ける支点と担当者が選べない

すでに他の金融機関から融資を受けており、金利の低さから借り換えたいという事業者もいると思いますが、借り換えには対応していないので気をつけましょう。

なお、追加で融資を受けることは可能です。また、返済期間は日本政策金融公庫の担当者と話し合いで決まるので、早めに返済したい場合は、その旨を最初から申し出ておく必要があります。このほか、迅速に融資を受けたい場合は他の融資手段を同時に考えておくのがおすすめです。

信用金庫

信用金庫とは「信用金庫法」という法律に基づいて設立された金融機関です。会員の出資によって設立され、営利を目的としない、営業地域が一定の地域に限定されるなどの特徴があります。

地域の中小企業や個人向けの金融機関です。融資を受けるには原則的に会員になる必要があり、会員になれば銀行に比べて融資を受けやすくなります。そのため地域密着型の中小企業や個人事業者には利用しやすい金融機関といえます。

メリット

信用金庫は前述したように、地域密着型の中小企業向けの金融機関です。銀行から融資を断られても、信用金庫ならば審査が通ったという例も珍しくありません。

また、銀行に比べると対応が親切で「貸し渋りや貸し剥がし」といったことも銀行に比べれば起こりにくく、低リスクで融資を受けられます。

なお、信用金庫から融資を受けるには出資をして会員になる必要がありますが、5,000円~1万円の出資でも会員になることは可能です。また、会員にならなくても700万円以下のローンは組むことができます。さらに、会員になれば配当を受けられるというメリットもあります。

デメリット

信用金庫から受けられる融資のデメリットは、金利が高い、融資できる額が低い、ATMをはじめとするインフラ機能が脆弱といったものが上げられます。

信用金庫は、会員の出資と預金で運営されています。ですので、どうしてもメガバンクに比べると体力が脆弱になりがちです。融資も小口のものが多く、その分コストも高くなりそれを補うために金利も高めになります。

しかし、数百万~1千万円程度の融資を受けるにはおすすめなので、デメリットをよく把握して利用するのがおすすめです。

銀行融資

融資というと真っ先に思い浮かぶのは銀行からの融資です。事業を始める際、真っ先に融資をしてくれる先として思い浮かぶのは銀行という方も多いことでしょう。銀行融資を受けたい場合は、担当者を通じて融資の申し込みを行います。口座を持っていたりローンを組んでいたりする銀行のほうが融資を受けやすいでしょう。銀行の融資には審査があり、決算書をはじめとする資料が必要です。

メリット

銀行から受けられる融資はいろいろな種類があります。メガバンクであれば数億円の大口融資も審査が通れば受けることができるでしょう。また、地方銀行など地域密着型の銀行ならば信用金庫と同じように地元の企業に親身になって相談に乗ってくれることもあります。

このほか、「審査が短い」「信用金庫などほかの民間金融機関に比べると金利が低い」というのもメリットです。実績がある企業ほど融資が受けやすい傾向もあります。

デメリット

銀行は主に実績のある大企業向けに融資を行っています。そのため実績のない中小企業が融資を申し込んでも審査に通りづらかったり、融資限度額が低かったりするのがデメリットです。「起業をするので融資を受けたい」など条件によっては、審査にとおらないことも多いでしょう。

また、景気が後退した場合、「貸し渋り・貸し剥がし」が真っ先に起こる可能性もあります。

返済が経営を圧迫したり返済が滞った場合は信用情報に傷がつき、一定期間融資はもちろんのこと、ローンなども組めなくなる可能性があったりします。

ノンバンクからの融資審査

ノンバンクとは、預金業務を行わない金融機関全般を指します。カード会社・信販会社・消費者金融・各種ローン会社などが該当します。フリーローンなど「使い道が限定されない個人向けのローン」なども、個人事業主にとっては事業資金に使えるでしょう。

また、消費者金融も返済のめどが立っている場合は、小口融資の代わりに使えます。利用できる条件はそれぞれ異なり、一定の収入があることや土地を担保にできるといったケースが多いでしょう。

メリット

ノンバンクからの融資の最大のメリットは、審査が早いことです。例えば消費者金融の場合は「即日融資」などをうたっているところもあります。「急に数十万~数百万の資金が必要になった」という場合に利用すると便利です。また、土地や車、事業機器などの換金性の高い製品を持っている場合は、それを担保としてお金を借りることができます。担保になる物があれば、無担保よりも多くのお金を借りることができるでしょう。

デメリット

消費者金融など、無担保融資を行っているところは総量規制といって「年収の3分の1までしか貸してはいけない」という決まりがあります。そのため、年収が低い場合、もしくは無職の状態から起業したい場合などは希望する融資額を受けられないこともあるでしょう。

これは、フリーローンや法人系ビジネスローンも同様です。また、無担保の融資は貸付側もリスクが高いので、銀行や信用金庫からの融資に比べると金利が高めです。

さらに、いわゆる「闇金」と呼ばれる法律を無視した危険な金融業者もいるため、業者の選定もしなければなりません。

融資以外の事業資金の調達方法

融資は、必ずしも受けられるとは限りません。また、事業の状態や事業者の経済状態によっては希望する額の融資を受けられないこともあるでしょう。ここでは、融資以外で事業資金を調達する方法を紹介します。

地方自治体の融資、補助金や助成金の活用

自治体によっては、地元の企業活性化を目的として個人事業者や中小企業向けに補助金や助成金制度を設けているケースがあります。例えば東京都には「東京都中小企業制度融資」という制度があり、サービス業から医療法人まで条件を満たせば融資を受けることができます。

また、災害が発生した場合は緊急の助成金を交付したり融資制度が起ち上がったりすることもあるでしょう。

ほとんどの自治体がインターネット上で融資制度や助成金制度のシステムや申し込みの条件を公開しています。検索したい場合は「お住まいの自治体名、助成金」で検索し、受けられる助成金を確認しましょう。

メリット

地方自治体が行っている補助金や助成金は返済が不要です。融資の場合も民間の金融機関に比べれば金利が低く、返済期間も長くなっています。また、「新しい事業を起ち上げたとき」や「従業員を雇ったとき」など助成金を受けられる条件が細かく決まっている場合、条件に当てはまればスムーズに受理される可能性も高いです。このほか、自治体が助成金を交付してくれたというのは、「健全に事業を行っている」という実績にもなるでしょう。

デメリット

助成金を受けるには条件と審査もあります。いくら資金繰りに困っていても条件を満たしていなければ受けることができません。

また、条件を満たしていても審査の結果次第で助成金が受けられないこともあるでしょう。そして、助成金は基本的に後払いです。

「このくらい費用を使ったので、申請します」という方法なので、「明日使う資金がほしい」という場合は使えません。それに加えて、全額支給されないこともあります。ただし、災害が起きた場合などは「無条件で迅速な小口融資」が行われることもあります。

クラウドファンディングの活用

クラウドファンディングとは、ネットを通じて不特定多数に融資を募る方法です。起ち上げたい事業や商品化したいアイデアなどをプレゼンし、見返りを設定します。現在、日本では「キャンプファイヤー」「マクアケ」「キビダンゴ」など複数のクラウドファンディングサイトがあり、基本的に誰でも利用が可能です。

法人でも個人でも関係ありません。Canonなど有名企業もクラウドファンディングで資金を集め、商品化した製品もあります。

メリット

クラウドファンディングは誰でも利用できます。全く自己資金がなくても魅力的なプレゼンさえできれば、不特定多数から多くの事業資金を集めることができるでしょう。また、新しい製品を発売したい場合、顧客の反応を見るマーケティングなどにも使えます。お店をオープンさせたい場合は、クラウドファンディングそのものが宣伝になることもあります。

このほか魅力的な企画の場合、目標金額の数倍の資金が集まることもあるでしょう。

デメリット

クラウドファンディングは、必ずしも成功するとは限りません。認知度の高まりにより、クラウドファンディングの利用者は増加の一途を辿っています。毎日たくさんのクラウドファンディングが生まれています。そのため魅力的なプレゼンテーションを行わないと注目を集められません。また、クラウドファンディングは、企業や商品のPRにもなる一方で、炎上の原因となる可能性もあります。一度マイナスイメージがつくと、払拭するのは大変です。なお至急資金がほしい場合には適しません。

ファクタリングの活用

ファクタリングとは、売掛金や受取手形など企業の売上債権の管理を第三者に委託するサービスです。例えばA社がB社に商品を売り、代金を3カ月後に受け取る約束があったとします。しかし、B社の業績が思わしくない場合、A社は3カ月後に代金を受け取れるか分かりません。そこで、B社から受け取った手形をファクタリングサービスに委託すると、審査をして「××円まで保障しましょう」と返答されます。つまり、債権を第三者に委託することで、リスクを減らし確実にお金が入る仕組みです。売上金を全額保障してもらうのは難しいですが、「今すぐお金が欲しい」といった場合に便利です。

メリット

ファクタリングは融資ではないため、自社の業績が悪化している場合でも問題なく利用できます。また取引先が倒産した場合、資金の回収が一気に困難になりますが、ファクタリングを行っていれば安心です。

業者によっては即日債権を現金化できるため「いますぐ資金がほしい」といった場合にも利用ができます。このほか、信用情報に傷もつかない、2社間のファクタリングであれば取引先にも知られずにこっそり債権を現金化できるのもメリットです。

デメリット

ファクタリングを行うには手間と手数料がかかります。ファクタリングには第三社が介入してくる分、売掛金をまるごと手に入れられません。また、全額を保障してもらえないこともあります。600万円の売上金があり、ファクタリングの結果手に入れられたのが半額、という場合は大損でしょう。

また、ファクタリングはどうしても損になるので、利用すれば「資金繰りが悪化しているのではないか」という疑いをかけられます。その結果、他の取引先から敬遠される可能性もあるでしょう。

「譲渡不可の売掛債権は利用不可」「債権譲渡登記が行われ、ファクタリングを行っていることを広く知られてしまう」「売掛金の範囲内の金額しか利用できない」といったこともデメリットです。

事業用クレジットカードの活用

事業用クレジットカードとは、ビジネスカードや法人カードを指します。個人用のクレジットカードに比べると限度額が高く、より事業に使いやすいというメリットがあります。クレジットカードは審査に通った18歳以上ならば誰でも作ることが可能です。また、信用が積み上がれば、限度額が増えていくのもメリットです。

メリット

クレジットカードを利用して仕入れを行えば、使用記録が残り、何にいくら使ったかわかります。そのため「経費処理の効率化」が可能です。利用明細書を領収書の代わりにもできるので、「うっかり領収書をもらい忘れてしまった」ということも起こりにくいでしょう。

また、クレジットカードは先に商品を購入し、支払いは1~2カ月後です。このため「売上金が入ってくるのが1~2カ月先」という場合でも安心です。カードに付帯して、税理士や社会保険労務士などに相談できるサービスもついています。

デメリット

クレジットカードを利用している場合、確定申告の方式により記帳方法が異なります。貴重方法を把握していないことで、確定申告の際に経費の二重申請をしてしまうなどミスを犯しがちです。確定申告にミスがあると、後年、追徴課税などを取られる可能性もあるので、しっかりと把握しておきましょう。

また、事業用カードは年会費がかかるものが大半です。限度額が多い、付帯サービスが多いカードは年会費も高めのため、カードに入会する際は気をつけましょう。

エンジェル投資家

エンジェル投資家とは、起業して間もない企業に資金を出資する投資家の総称です。企業を助ける天使になぞらえて、そのように呼ばれています。エンジェル投資家はお金を直接起業家に融資するのではなく、株式を購入する「第三者割当増資」で資金を融資します。そのため、ベンチャー企業などの資金調達には適した存在です。

メリット

エンジェル投資家は企業を見る目を持った富裕な個人投資家が多数を占めます。そのため、「この企業が成長するにはどうしたらいいか」という方法を知っており、投資家同士の横の繋がりもあるでしょう。そのため、人脈を広げたりビジネス上のアドバイスを得たりをしたい場合には貴重な存在です。また、「第三者割当増資」で融資を受けた場合、毎月の返済は必要ありません。資金繰りにあまり余裕のない創業のときにはありがたいことでしょう。

デメリット

エンジェル投資家から融資を受ける場合、相性が大切です。エンジェル投資家は慈善事業でお金を出しているわけではありません。投資した会社が成功し、投資したお金を増やすことが目的です。場合によっては経営に過度に口出しされる可能性があります。また、エンジェル投資家の持ち株比率が多くなれば、経営決定権に支障が出ることもあるでしょう。そのためエンジェル投資家との距離感や付き合い方が重要です。

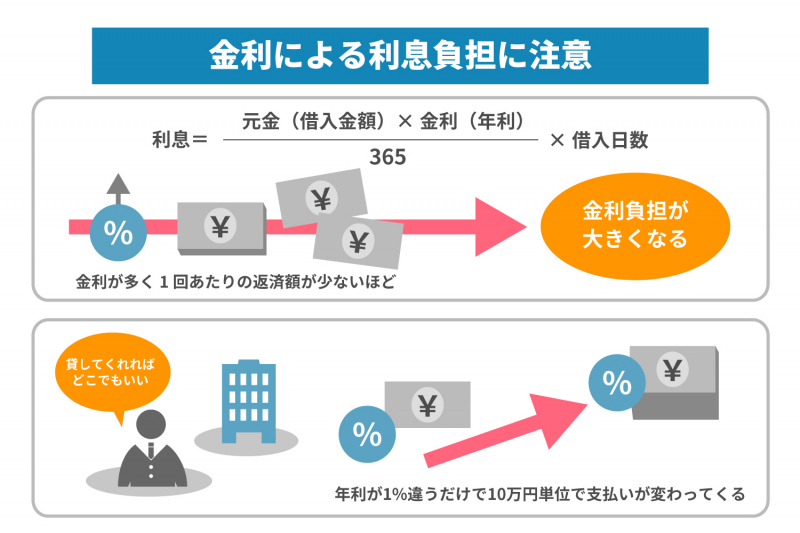

金利による利息負担に注意

お金を借りると利息が発生します。

金利は、利息=元金(借入金額)×金利(年利)÷365×借入日数で計算できます。金利が多く、1回にあたりの返済額が少ないほど金利負担は大きくなるので注意が必要です。資金調達がうまくいかないと「貸してくれればどこでもいい」という状態になりがちですが、年利はきっちりと確認しましょう。年利が1%違うだけで、10万円単位で支払いが変わってきます。

事業資金を調達前の事前準備

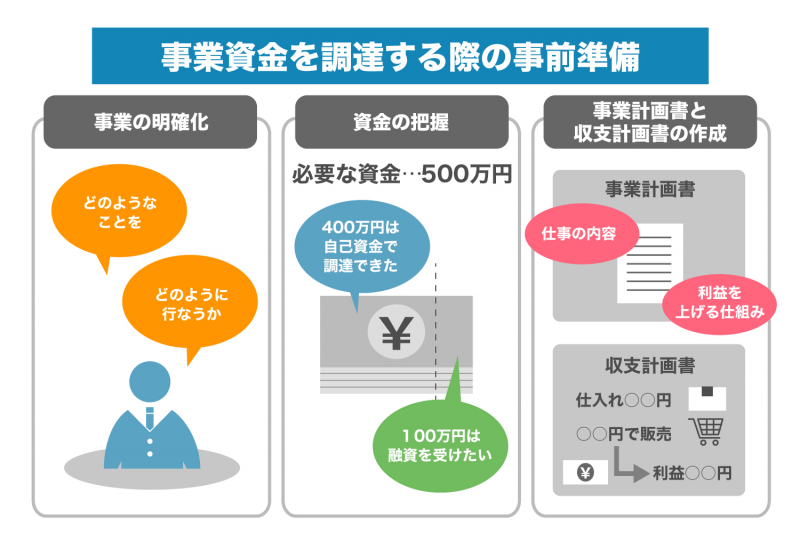

事業資金を調達する場合には、準備が必要です。ここでは、事業資金をスムーズに調達するための事前準備のポイントを解説します。

事業の明確化

事業を興す際は、「どのようなことを」「どのように行うか」を明確にしなければなりません。例えばカフェを計画するならば「どこに月々いくらで店舗を借りるか」「メニューの内容」「売り上げの予想」などを具体的な数字と共に出していきます。

資金の把握

自分にいくら資金があり、いくら融資を受ければ事業を一定期間維持していくか資金を把握しておくことが重要です。「事業を立ち上げるのに必要な資金は500万、そのうち400万は自己資金で調達できたので、100万円は融資を受けたい」などの具体性が必要です。「借りられるだけ融資を受けよう」など、いいかげんな計画ではいけません。

事業計画書と収支計画書の作成

事業計画書とは、仕事の内容や利益を上げる仕組みなど事業の設計図です。前述したように具体的な数字と共に計画を立てなければなりません。収支計画書とは仕入れにいくら使い、いくらで製品を販売し、いくら利益を得るかという計画書です。

計画通りに事業は進みませんが、融資をする側を納得させるだけの材料が必要です。必要ならば税理士のアドバイスも受けて、詳細に作りましょう。

事業資金の調達方法はメリットデメリットを見極めることが大切

今回は事業資金調達法のメリットデメリットを紹介しました。どんな方法でも、一長一短があります。複数の方法を比較して、最も良い方法を選びましょう。金利も大切ですが、返済方法、期間などもしっかり確認することが重要です。