ファクタリング利用率が高い業界とその理由とは?ファクタリングの基礎と合わせて解説

2024/06/19

ファクタリング

近年、資金調達方法の一つとして注目を集めている手法の一つがファクタリングです。売掛債権を用いるファクタリングは、業種によって向き不向きがあります。

本記事では資金調達にお悩みの方のために、ファクタリングの概要や利用するメリット、ファクタリングの利用率、利用率が高いといわれる業種やその理由を紹介します。どのような特徴を持つ業種でファクタリングの利用率が高い傾向にあるかを把握し、ファクタリングが自社に向いている資金調達方法かどうかを見極めましょう。

ファクタリングとは?

まずファクタリングがどのようなものなのか、簡単におさらいしておきましょう。

ファクタリングは「債権買取」という意味を持ち、自社が保有している売掛債権をファクタリング業者に売却することで資金調達を行う方法です。売掛債権を売却すれば、実際の回収サイトよりも早く現金化でき、資金が確保できます。

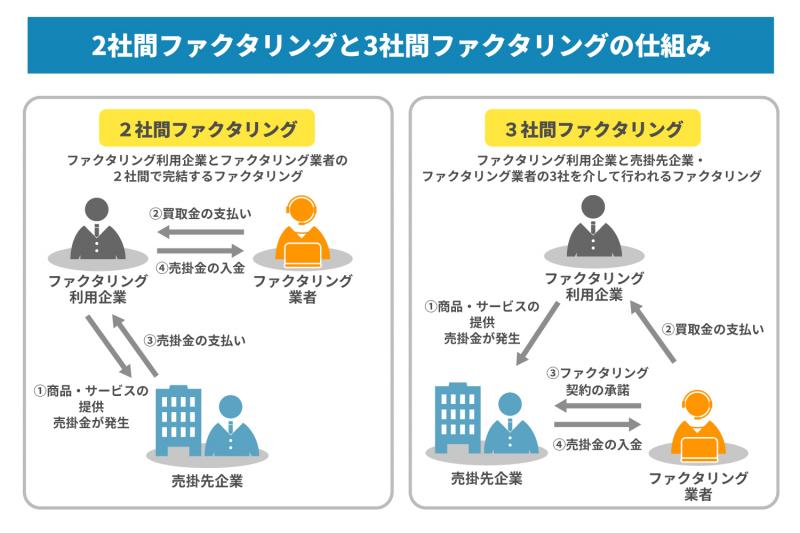

ファクタリングは大きく分けると、2社間ファクタリングと3社間ファクタリングがあります。それぞれの違いも理解しておきましょう。

2社間ファクタリング

2社間ファクタリングは、ファクタリング利用企業とファクタリング業者の2社間で完結するファクタリングのことです。

売掛先企業を介さずにファクタリングが利用できるため、売掛先企業に知られることなく資金調達ができます。2社間での手続きで完了するので比較的早く現金化できるメリットがあります。

3社間ファクタリング

3社間ファクタリングは、ファクタリング利用企業と売掛先企業、ファクタリング業者の3社間での契約が必要なファクタリングです。

2社間ファクタリングの場合は、ファクタリング利用企業がファクタリング業者に売掛金を支払います。一方で3社間ファクタリングの場合は、売掛先企業がファクタリング業者に売掛金の支払いを行います。ファクタリング利用企業にとってのメリットは、ファクタリング業者が売掛先企業から債権を直接回収するため、2社間ファクタリングに比べて手数料が安く設定されているケースが多いことです。

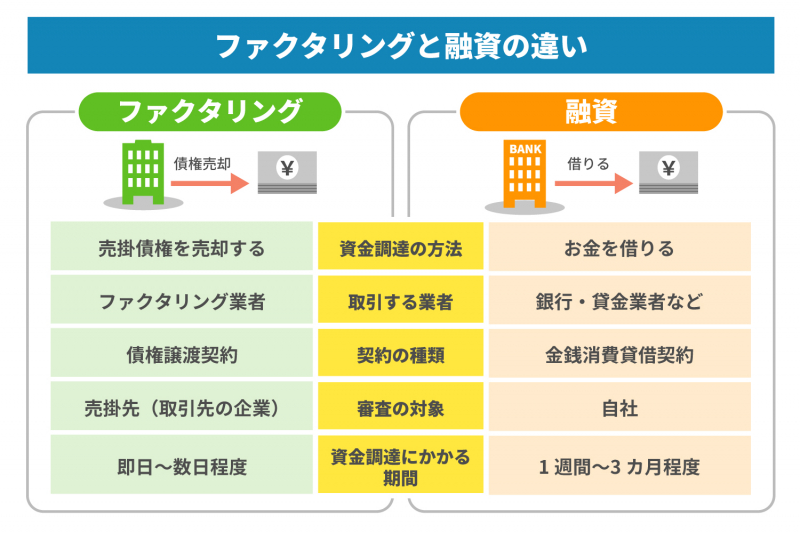

ファクタリングと融資の違い

ファクタリングと同時に資金調達の方法として検討されることがあるのが、融資です。ただしファクタリングと融資は取引する業者や審査の対象、担保の有無など、異なる点がいくつかあります。それぞれの特徴をよく比較し、より自社に適した方法で資金調達を行いましょう。

例えば債権を売買するファクタリングでは、ファクタリング業者と債権譲渡契約を結びます。一方で銀行などからお金を借りる融資における契約は、金銭消費貸借契約です。

ファクタリングは即日〜数日程度で資金を準備できるので、融資と比べると資金調達にかかる期間が短い点がメリットとして挙げられます。融資の場合は1週間〜3カ月程度かかるため、速やかに資金調達したいときはファクタリングが便利でしょう。ただし手数料の幅が大きいファクタリングに対して、融資の場合は数%程度の低金利で借り入れられます。

ファクタリングで資金調達するメリット

ファクタリングで資金調達をすると、どのようなメリットがあるのでしょうか。4つのメリットをご紹介します。

資金調達のスピードが早い

まずは先述の通り資金調達のスピードが早いことです。ファクタリングの方法や業者によって異なるものの、売掛債権を売却することで、早くて即日~数日程度で現金化ができます。売掛金の回収サイトよりも早いタイミングで資金を確保できるため、短期間での資金繰り改善が目指せるでしょう。

融資よりも審査のハードルが低め

融資よりも審査が通りやすいことも、ファクタリングで資金調達をするメリットです。融資と異なり、ファクタリングでは保証人を用意する必要はありません。またファクタリング利用企業の信用情報ではなく、売掛先企業の支払い能力が重視されるため、融資を断られてしまった企業でもファクタリングを利用できる可能性があります。

利用しても信用情報に影響しない

債権を売却するファクタリングは借入には当たらないため、利用してもファクタリング利用企業の信用情報には影響がありません。融資による資金調達の場合は負債に該当するので、信用情報に影響する恐れがあります。信用情報に影響しないファクタリングなら、利用しても将来融資を受ける際の審査に影響する心配がないのがメリットです。

売掛先の倒産リスクを回避できる

売掛先の倒産リスクを回避できることもメリットです。ファクタリングを利用して売掛債権を売却した後に売掛先が倒産しても、ファクタリング利用企業には基本的に弁済義務がありません。売掛先の倒産リスクを回避できるので、貸倒れのリスクも軽減できます。

ファクタリングの利用率

さまざまな資金調達方法がある中で、ファクタリングはどの程度利用されているのでしょうか。

2020年に実施されたファクタリング利用者に関するアンケート調査によると、ファクタリングの利用経験があると回答した企業・個人事業主・自営業者は3.8%でした。また利用経験があると回答した企業・事業者のうち、2社間ファクタリングを利用したことがあると回答したのは27.3%、3社間ファクタリングは13.3%となっています(※)。

金融庁の委託により行われた「貸金業利用者に関する調査・研究」では、ファクタリングの認知率は22.1%となっており、まだそれほど利用率や認知率が高いとはいえません(※)。しかし国際ファクタリング連盟・FCI(Factors Chain International)によると、日本でのファクタリング利用総額は年々増加傾向にあり、今後さらに普及する可能性があると考えられます(※)。

※参考:PR TIMES.「「ファクタリング(売掛債権譲渡)」利用者に関する総合調査2020年度の調査結果を発表」

※参考:金融庁委託調査.「貸金業利用者に関する調査・研究」.“「ファクタリング」の認知 <年代別・職業別>

※参考:FCI.「Evolution of Global Factoring Volume (in Euro billions)」

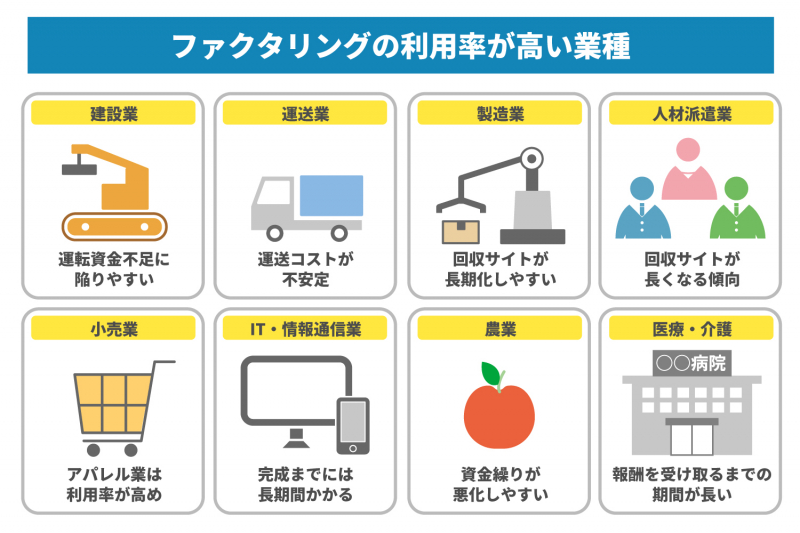

ファクタリングの利用率が高い業種は?

徐々に認知され始めているファクタリングは、さまざまな業種で利用率が伸びています。

どのような特徴を持つ業種がファクタリングの利用率が高くなる傾向にあるのでしょうか。代表的な業種と利用率が高いとされる主な理由をご紹介します。

建設業

建設業はファクタリング利用率が高い業種の一つといわれています。

建設業でファクタリングが利用されているのは、建設業の関わるプロジェクトの性質上、運転資金不足に陥りやすいことが理由です。建設業では依頼されたプロジェクトの完成に対して対価が支払われる、請負契約が一般的となっています。請負契約では引き渡しが完了するまで対価が支払われることがないため、運転資金が足りなくなってしまうケースがあるようです。

また建設物が完成するまでにかかる材料費や人件費、外注費なども一度立て替える必要があります。プロジェクトが大規模になればなるほど、下請けや孫請けなどへの外注費がかさむ傾向にあり、資金調達が必要になってしまう可能性があるのです。

さらには、さまざまな理由でプロジェクトの進行が遅れたり、依頼者の財政状況が悪化したりして、売掛金の回収が難しくなることもあります。進行状況は天候や災害によっても左右されるため、思わぬ災害などが発生すれば予定していたよりも出費が増え、資金繰りに悩まされる可能性もあるでしょう。

ファクタリングを利用すればスピーディーに資金を確保できる上、売掛金の未回収リスクを軽減できます。建設業が抱える問題を解決する資金調達方法として、ファクタリングの利用率が高くなっていると考えられます。

運送業

運送業も建設業と並んで、ファクタリングの利用率が高いとされる業種です。

物流インフラの中枢を担う運送業は、運送コストが安定しにくい業種とされています。近年はガソリンや軽油の高騰などにより燃料費がアップし、頭を悩ませている運送業者も多いようです。

運送業界全体の仕事自体は増加していますが、人材不足や車両不足、運賃の安さなどの問題があり、資金繰りがスムーズに行かないケースがあります。経費のうちの多くを人件費が占める業種なので、万が一仕事が減っても経費を抑えにくいことも、資金繰りの悪化につながる原因の一つです。

また事業拡大によって車両を購入する場合、まとまった資金が必要となります。企業内で利用する車両が多ければ多いほど、人件費はもちろん、事故・故障時の対応などでも出費がかさむでしょう。多額の融資を受ける必要があるときに、ローンの審査やリースの審査への影響を考慮して、ファクタリングを選択することもあるようです。

製造業

掛取引が基本である製造業も、ファクタリングの利用率が高い業種といわれています。

掛取引が基本である以上、製品を納めてもすぐに代金が受け取れる訳ではありません。製造業の回収サイトは納品から2カ月後に設定されることがあり、一度資金不足になると資金繰りが急激に悪化する可能性もあります。

製造業でも材料費や人件費などのコストは先払いになります。製品が売れても代金を受け取るまでは資金がショートしやすいため、黒字倒産してしまうリスクもある業種といえます。

製造業を営む上では、機械や設備などの固定費も必要です。機械や設備が故障したときは、莫大な修繕費が発生する恐れもあります。資金不足で機械や設備に投資できなかったり修理を行えなかったりすると、生産が行えずに売上に影響が出てしまう可能性もあるでしょう。

売掛金をすぐに現金化できるファクタリングを利用すれば、スムーズに生産を続けられます。

人材派遣業

固定費の多くを人件費が占める人材派遣業も、ファクタリングの利用率が高いとされる業種です。

人材派遣業は、派遣スタッフに対して定期的に給与を支払う必要があります。しかし派遣先企業から入金があるのは、派遣スタッフに給与を支払った後になることが一般的です。場合によっては、派遣先企業からの入金が派遣を始めたタイミングから数カ月後になることもあるようです。手元に十分な資金がない人材派遣業者の場合は、人件費に経営が圧迫され、資金繰りが厳しくなる可能性があるでしょう。

また派遣スタッフが十分に集まらなければ、人件費を抑えられても売上が少なくなってしまいます。このような場合は、派遣スタッフを集めるための広告・宣伝費などが必要となり、資金不足に陥ることもあるでしょう。多くの派遣スタッフを確保するために駅から近い立地にオフィスを構えた場合は、固定費が大きな負担となることもあるようです。

派遣先からの回収サイトが長くなる傾向にある人材派遣業がファクタリングを利用すれば、派遣スタッフにきちんと給与を支払いながら、事業発展につながる広告・宣伝や、より良いテナントへの移転なども行いやすくなります。万が一、派遣スタッフが派遣先で起こした問題によって損害賠償請求が起きた場合でも、ファクタリングを利用すればすぐに資金が確保できるため、不測の事態にも対応しやすいでしょう。派遣先企業が倒産してしまっても、ファクタリングを利用しておけば貸倒れリスクを軽減できます。

小売業

現金回収が多い小売業ですが、近年キャッシュレス化が進んでいることもあり、ファクタリングを利用する企業が増えてきています。

従来の小売業は基本的に現金で代金を回収できていました。しかしキャッシュレス化が進んだことで、代金の回収が遅れ、売掛金が発生するケースも増えているといわれています。例えば商品の支払いにクレジットカードが使われた場合、代金を回収できるまでに1カ月~2カ月程度を要するのが一般的です。営業を続けるには仕入れを行う必要があり、代金回収が先送りになると手元にある資金が乏しくなるので、仕入れの支払いがスムーズにできなくなってしまうこともあるでしょう。

近年はオンラインでお店を持つ小売業者も増えてきました。オンラインショップの場合は現金ではなくクレジット払いやコンビニ等での後払いとなるケースが一般的です。実店舗よりもオンラインショップの売上比率が高いとその分現金の回収率が低くなるため、資金繰りに苦戦する小売業者もいるようです。

小売業がファクタリングを利用すれば、クレジット決済による売掛金をすぐに現金化できるので、仕入れの支払いも円滑に行えます。また一部のファクタリング業者は過剰在庫を買い取る在庫ファクタリングに対応しているため、売れずに抱えてしまった在庫の処分もできるでしょう。

アパレル業はファクタリング利用率が高い傾向にある

小売業の中でも黒字倒産を起こしてしまう企業が多いアパレル業は、ファクタリングの利用率が高めです。

アパレル業はシーズンやトレンドに合わせて売上の変化が大きく、市場をうまく読めないと大量の在庫を抱えてしまいやすいです。さらに夏物の原材料費より冬物の原材料費の方が高くなるなど、季節によって資金の負担が変動します。元々が資金不足に陥りやすいビジネスモデルのため、売上が十分にあっても資金繰りの悪化につながる恐れがあるでしょう。

アパレル業がファクタリングを利用すれば、上記のような自体に対処しやすいため、資金繰りがスムーズに行えます。またアパレル業の中には、海外に生産拠点を持っている企業も多いです。万が一海外の生産拠点でトラブルが起き納品がスムーズに行えなくなっても、ファクタリングを利用して資金調達することでトラブルに対処しやすくなるでしょう。

IT・情報通信業

IT・情報通信業は仕事を請け負っても納品するまで代金が支払われないケースが多く、ファクタリング利用が多いとされる業界の一つです。

IT・情報通信業の業態はさまざまで、長期の案件を取り扱うこともあります。例えばシステム開発を行う場合、動作確認やバグの修正、再度の動作確認なども一つのプロジェクトに含まれます。プロジェクトの規模が大きくなればなるほど、案件の終了までに長期間を要し、代金が支払われるまでは一定の期間がかかりやすいです。しかしその間も人件費やテナント料、外注費などの固定費は発生するため、資金繰りの悪化につながることがあります。

またIT・情報通信業では設備投資も重要です。システム開発に当たり新しい機材の導入や定期的なメンテナンスが必要です。機材購入費や維持費が負担となり、資金不足に陥る可能性もあります。

ファクタリングを利用すれば納期よりも前に売掛金を現金化できるため、売掛先から売掛金が支払われるまでの期間も、資金不足に悩むリスクを回避できるでしょう。

農業

農業の中でも、卸売を行っている業者や大規模な取引を行っている業者は、ファクタリングの利用率が高い傾向にあります。

作物の栽培には長い期間を要し、その間に苗や種苗、肥料、農薬などの購入費や人件費がかかります。商品を出荷してもすぐに代金を受け取れるわけではなく、代金の回収が商品の出荷から半年後になるケースもあるようです。また長期間をかけて作物を栽培しても、天候などの影響を受けて収穫高が低くなってしまうと期待する売上は得られません。このような背景から、農業はさまざまな業種の中でも資金繰りが悪化しやすいといえるでしょう。

ファクタリングを利用すれば、出荷した段階で資金を確保できるので、事業が円滑に進めやすいです。食品会社や飲食店に出荷している場合、売掛先企業が倒産すれば売掛金が回収できないリスクもあります。そういった場合にファクタリングを利用することで、未回収リスクを軽減できます。

医療・介護

高齢化社会の今、ますます需要が増している医療・介護も、ファクタリング利用率が高いとされる業種です。

医療業界では提供したサービスに対して審査支払機関から診療報酬、介護業界では介護報酬が支払われます。例えば医療機関の場合、提供したサービスにかかった金額を毎月月末までに計算し、翌月10日までにレセプトを提出すると、翌々月に診療報酬が支払われます。サービスを提供してから報酬を受け取るまでの期間が長いため、資金繰りの悪化につながるケースもあるようです。

また医療業界でも介護業界でも、サービスを提供するには設備投資や薬品費、備品代、人件費などがかかります。資金繰りが苦しくなっても一定の固定費は常に発生するので、資金不足でなかなか経営状態の改善が見込めないこともあるでしょう。

ファクタリング業者の中には、医療・介護業界に特化したファクタリングサービスを提供しているところもあります。利用すれば報酬債権を素早く現金化できるため、資金繰り改善が目指しやすくなるでしょう。

ファクタリング利用を検討しているならJPSにご相談ください

本記事では資金調達にお悩みの方のために、ファクタリングの概要や利用するメリット、ファクタリングの利用率、利用率が高いとされる業種をご紹介しました。売掛金を多く抱える業種や先払いの持ち出し金が多い業種などは、ファクタリングの利用率が高くなる傾向です。紹介した業種と同様に資金に関する問題を抱えているのであれば、ファクタリングの利用を検討してみると良いでしょう。

株式会社JPSは、最短即日での資金調達を可能とするファクタリング業者です。最高1億円の資金調達が可能で、全国出張サービスも行っています。資金繰り改善をしっかりとサポートするのはもちろん、ファクタリング利用後のアフターサポートにも力を入れています。資金繰りの改善を目指したい方は、株式会社JPSへお気軽にご相談ください。