ファクタリングを金利換算すると?なぜ金利ではなく手数料なの?

2021/07/30

ファクタリング

ファクタリングとは、取引先から未回収の売掛債権をファクタリング専門会社に売却して現金を得る仕組みのことです。即日入金が可能な場合もあるため、ファクタリングを利用する企業は増加傾向に。ファクタリングの利用を検討されている方に向けて、今回はファクタリングを金利換算した場合などについてご紹介します。

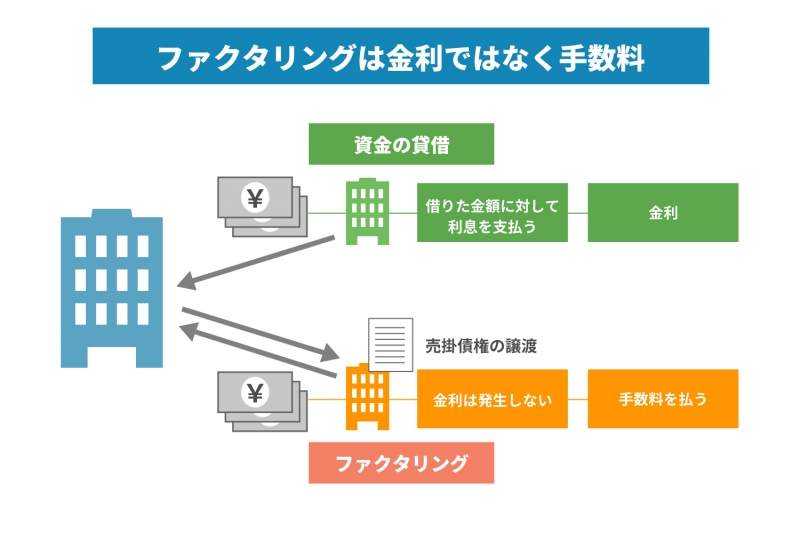

ファクタリングは「金利」ではなく「手数料」

ファクタリングとは、ファクタリング専門会社が企業の売掛債権を買い取り、企業が決済日前に現金を受け取ることができるサービスのことです。

日本の企業間の取引は、自社のサービスや商品を先に提供し、後から代金を回収する「信用取引」が一般的。しかし、信用取引は売掛金の入金遅延や貸し倒れになってしまうリスクがあります。

そこでファクタリングを行うことで、相手企業から入金遅延が発生した場合であっても、未回収のまま売掛金を売却して現金化することができるのです。

ここまでファクタリングの概要についてご説明しましたが、「ファクタリングに金利は発生するの?」といった疑問をお持ちの方もいらっしゃるでしょう。

そもそも金利とは、資金の貸借において借りた金額に対して支払う利息のこと。

ファクタリングは貸金ではなく、売掛債権の譲渡に該当するため、金利は発生しません。

ファクタリングを利用する際は、ファクタリング専門会社に対して「手数料」を支払う必要があり、2社間ファクタリングの手数料は10~20%、3社間ファクタリングの手数料は1~5%の範囲内で設定されていることが一般的です。ファクタリングの手数料を金利換算した場合について次項でご紹介します。

ファクタリングを金利換算した場合

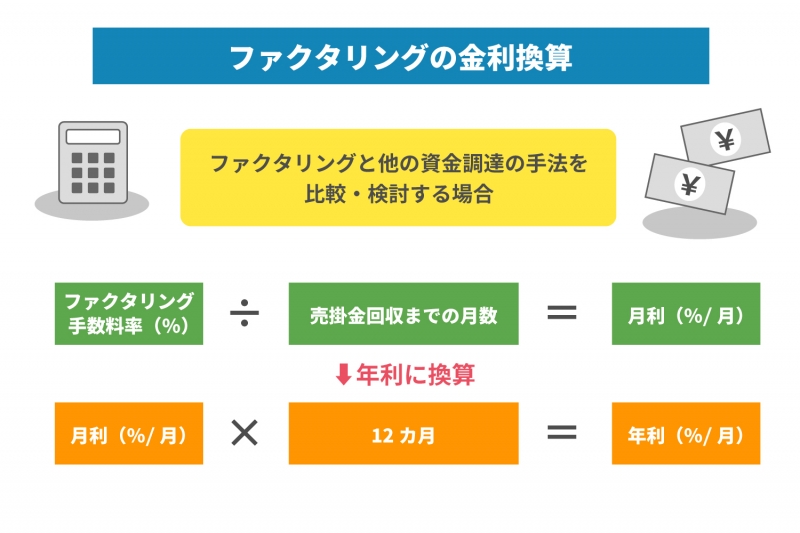

ファクタリングは売掛債権を素早く現金化できるため、資金調達の手法としての側面もあります。企業が資金調達を検討している場合、調達手法の選定基準の一つになるのが、金利や手数料といったコスト面です。

先述した通り、ファクタリングは金利が発生しない代わりにファクタリング会社に対して手数料を支払います。金利は年率で表されますが、ファクタリングの手数料は月率となっていることが一般的。

ファクタリングと他の資金調達の手法を比較・検討する場合、ファクタリングの手数料を12倍して月率に合わせる必要があるのです。以下ではファクタリングの手数料相場や他の資金調達の方法についてご紹介します。

▼一括(買取)ファクタリング

2社間ファクタリング:10~20%程度

3社間ファクタリング:1~10%程度

▼国際ファクタリング

2%程度

▼保証ファクタリング

2~15%程度

▼医療ファクタリング

2%程度

ファクタリングの手数料相場

ファクタリングといってもさまざまな手法があり、取引内容によって手数料が大きく変わることも。ここでは、各手法の手数料相場についてご紹介します。

ビジネスローンと比較した場合

ビジネスローンとは、事業資金専用のローンのことで、投資や事業目的以外での利用は禁止となっていることが多い傾向があります。

ビジネスローンの中には担保や保証人を必要としないものもありますが、有担保のビジネスローンよりも金利が高めに設定されていたり、融資額が少なかったりするため注意が必要に。

ビジネスローンの金利は銀行融資よりも高めに設定されていますが、年率5~15%の範囲内であることが一般的です。上記でご紹介した一括ファクタリングの手数料と比較しても安いことがわかります。

法人カードのキャッシングと比較した場合

法人カードのキャッシングとは、クレジットカードのキャッシング利用枠を利用したものです。キャッシングは必要が金額を借り入れることができるほか、利用目的も基本的に自由。

しかし、設備資金や運転資金といった「事業性資金」には利用することができないため、この場合はビジネスローンの利用を検討しましょう。

こんな人にはファクタリングがおすすめ!

ファクタリングは未回収の売掛債権を回収し、売却して現金化することです。ファクタリングと類似する資金調達の方法がいくつかありますが、ファクタリングはどのような人に向いているのでしょうか。

金融機関に融資を断られた

金融機関による融資は、担保や保証人、実現可能な事業計画が必要になります。金融機関が求める条件をクリアできず、融資を断られる人は意外と多いものです。

また、金融機関による審査は数ヶ月間要することもあるため、すぐに資金が必要な方にとっては厳しく感じてしまうでしょう。

一方で、ファクタリングは審査のハードルが低く、現金化までのスピードが早いことから、緊急時の資金需要に適しています。

自社の資金繰りに困っている

ファクタリングは自社の資金繰りに困っている方におすすめです。

本来であれば売掛債権の回収まで数ヶ月必要としていたものが、ファクタリングを利用することですぐに回収することができます。

急にまとまった資金が必要になった際に、売掛債権をまとめてファクタリングすることで、低リスクで資金を回収することが可能です。

入金が確実な売掛債権がある

ファクタリングは、売掛債権をファクタリング専門会社へ資金を売却することで資金を調達します。

しかし、ただ売掛債権を所持していれば良いというものではなく、確実に入金される保証がある売掛債権でなければ審査に通りません。

ファクタリングの利用は、社会的信用度が高い取引先の売掛債権であるということが条件になります。ファクタリングは、入金が確実な売掛債権を所持している企業の資金調達に最適といえるでしょう。

ファクタリングは急な資金調達の方法に最適!

今回はファクタリングの金利換算やファクタリングの利用に向いている人の条件などについてご紹介しました。

ファクタリングは回収前の売掛債権を現金化できるとして、急な資金調達に最適です。資金調達を検討している場合、可能な限り収益性を損ねないよう「金利と手数料はいくらかかるのか」ということを重視するでしょう。

ファクタリングは他の資金調達の手法よりも参入ハードルが低く、低リスクで資金調達を行うことが可能です。ファクタリングにご興味のある方は、ぜひJPSへお問い合わせください。