【図解あり】介護報酬ファクタリングのメリット・デメリットを解説

2023/03/22

ファクタリング

介護報酬ファクタリングとは、本来入金まで2ヵ月程度かかる介護報酬債権をファクタリング会社に売却することで、すぐに現金化できる資金調達方法です。銀行借り入れと異なり担保が不要、審査の融通が効きやすい、他のファクタリングと比べ手数料が低いなどのメリットがあります。ただしファクタリング業者を装った悪徳業者もいるため、ファクタリングを利用する際は騙されないように注意が必要です。

本記事では、介護報酬ファクタリングとは何か、特徴や仕組み、手数料や手続きの流れ、利用時のメリット・デメリット、介護報酬ファクタリング会社の選び方などについて解説します。

介護報酬ファクタリングについて解説

ファクタリングとは、売掛債権をファクタリング会社が買い取り、早期に現金化できる仕組みのことです。中でも介護事業者向けに、介護報酬をファクタリング会社が買い取り、現金化できる仕組みを介護報酬ファクタリングと言います。

そもそもファクタリングとは?売掛債権を買い取り現金化する仕組み

繰り返しますが、ファクタリングとは売掛債権をファクタリング会社に売却し、現金化する資金調達方法のことです。本来、売掛金は支払期日(入金日)にならないと現金化できません。

また支払いサイトは先方が決定することも多く、2ヵ月などの長期の場合、商品やサービスを販売してもすぐに現金化できるわけではありません。これでは、売り上げはあるのに現金が手元にないという事態も発生してしまいます。

ファクタリングを利用すれば、本来の入金期日よりも早期の現金化が可能です。そのためファクタリングは税金の支払いなど、まとまった現金が必要になったときに有効な資金調達方法のひとつです。

介護報酬ファクタリングは介護事業者向けのファクタリング

ファクタリングは一般的な売掛債権の取引以外にも、以下のようにさまざまな種類があります。

・診療報酬ファクタリング:医療機関向けのファクタリングサービス

・調剤報酬ファクタリング:調剤薬局向けのファクタリングサービス

・介護報酬ファクタリング:介護事業者向けのファクタリングサービス

なおファクタリング会社によっては、調剤報酬ファクタリングと介護報酬ファクタリングを総称して「診療報酬ファクタリング」と呼ぶこともあります。

一般的に、介護報酬は国民健康保険団体連合会(以下、国保連)や社会保険診療報酬支払基金(以下、社保)へ請求してから実際に入金されるまで、2ヵ月程度かかることが多いです。介護報酬ファクタリングなら入金期間を1~1.5ヵ月程度短縮できます。

介護報酬ファクタリングの特徴

一般的なファクタリングでは売掛債権を売却して現金化します。そのため取引先企業の与信力により、審査に影響が出たり手数料額が変動したりします。

しか、介護報酬ファクタリングでは、国保連や社保のように、準公的機関ともいえる保険者が掛け先のため、一般的な企業以上に与信力が高い点が特徴です。ファクタリング会社側の未回収リスクも相当低くなることから、審査の融通が効きやすく、手数料も一般的なファクタリングより低い傾向にあります。

介護報酬ファクタリングと他の資金調達方法の違い

介護報酬ファクタリングも資金調達方法のひとつですが、他の資金調達方法との違いを理解すると、より特徴が明確になります。ここでは代表的な資金調達方法とファクタリングの違いを解説します。

銀行融資と介護報酬ファクタリングの違い

銀行融資は資金の「借り入れ」にあたるため、財務面からすると「負債の増加」です。融資審査は厳しい傾向にあり、自社の経営状況を客観的に証明する審査書類の作成も必要です。審査にはある程度の時間がかかるため、早急に現金が必要なときには適していません。また、担保や連帯保証人が必要になることもあります。

一方、介護報酬ファクタリングは「借り入れ」ではなく売掛債権の「売却」に該当します。そのため財務状況に影響を与えず、審査スピードも早くすぐに資金調達できる点が特徴です。またあくまでも債権の譲渡や売却のため、担保は基本的に必要ありません。

介護報酬担保ローンと介護報酬ファクタリングの違い

介護報酬担保ローンと介護報酬ファクタリングは、一見似ている制度ではあるものの、「借り入れ」か「売却」かに違いがあります。

介護報酬担保ローンは、介護報酬債権を担保として融資を受けられる方法です。あくまでも資金の借り入れのため、介護報酬債権以上の融資を受けることも可能ですが、借り入れである以上、毎月元本と手数料の返済が必要です。

一方、介護報酬ファクタリングはあくまでも介護報酬債権の譲渡のため、毎月の返済は必要ありません。あらかじめ手数料が差し引かれた売却額が自社へ入金され、国保連などからファクタリング会社に介護報酬債権分が支払われる仕組みです。なお借り入れではないため、資金調達できる金額は介護報酬債権の範囲内に留まります。

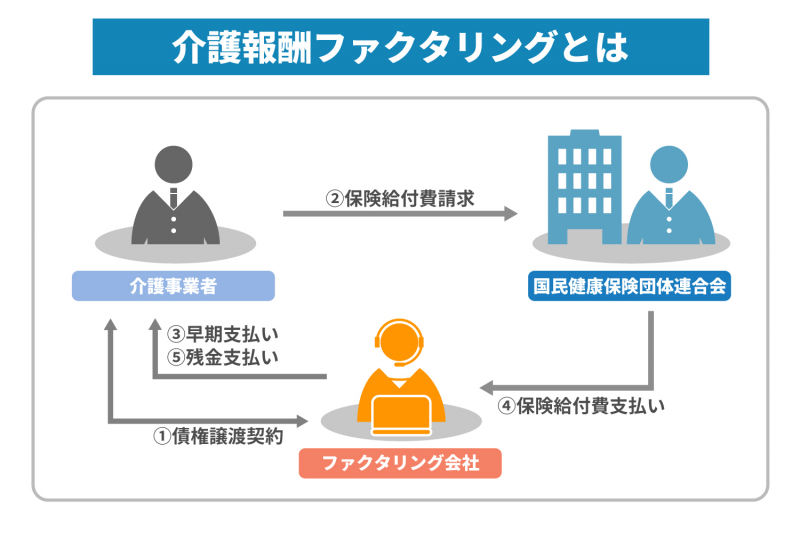

介護報酬ファクタリングの仕組み

一般的なファクタリングには以下の2つの仕組みがあり、このうち、介護報酬ファクタリングは「3社間ファクタリング」と同じ仕組みです。

・2社間ファクタリング:利用者とファクタリング会社で取引する方法

・3社間ファクタリング:利用者・ファクタリング会社・売掛先で取引する方法

2社間ファクタリングでは、利用者が売掛先(得意先)から売掛金を回収し、ファクタリング会社に支払わなければいけません。先方にファクタリングの利用を知られることはないものの、未回収リスクが高いため、手数料も高くなりがちな仕組みです。

一方、3社間ファクタリングでは売掛先が直接、ファクタリング会社に売掛金を支払う点が特徴です。

3社間ファクタリングの仕組み

3社間ファクタリングでは、利用者ではなく保険者が直接ファクタリング会社に介護報酬債権を支払います。そのため未回収リスクが少なく、手数料を抑えられる手続き方法です。

一般的な3社間ファクタリングでは、売掛先にファクタリングの了承を得なければいけないためそもそも了承されなかったり、取引に影響が出たりする可能性も否めません。手数料は低く抑えられるものの、今後の関係性を考えると選択しづらい仕組みでもあります。

しかし介護報酬ファクタリングでは、売掛先は保険者(国保連や社保)であり、今後の取引などを気にする必要はありません。また、診療報酬ファクタリングも一般化しつつあるため、了承を得られないことは少ないでしょう。

介護報酬ファクタリングの手数料

介護報酬ファクタリングを利用するときは、一定額の手数料をファクタリング会社に支払わなければなりません。

なお一般的な3社間ファクタリングの手数料は1~9%が相場となり、売掛先の与信力によっても手数料が変動します。一方、介護報酬ファクタリングは公的機関と等しい保険者が債権先のため、手数料は1~5%程度です。

前払い上限は介護報酬債権の80%程度

介護報酬ファクタリングの契約段階での前払いは、介護報酬債権の80%程度のため注意しましょう。これは、国保連などに介護報酬債権の請求をしても返戻などが発生し、全額支払いが認められるとは限らないためです。そのため、残りの約20%は介護報酬債権が国保連などから実際に支払われた後、利用者に振り込まれ清算されます。

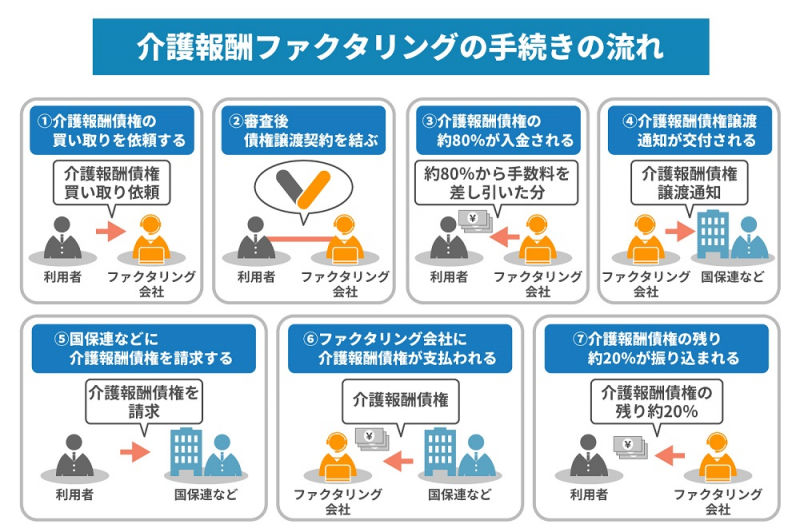

介護報酬ファクタリングの手続きの流れ

介護報酬ファクタリングでは、ファクタリング会社だけでなく、保険者に対しても手続きが必要です。大まかな流れは下記です。

・ファクタリング会社に介護報酬債権の買い取り依頼をする

・審査の後、ファクタリング会社と債権譲渡契約を結ぶ

・利用者の口座に介護報酬債権の約80%から手数料を差し引いた分が入金される

・ファクタリング会社から国保連などに介護報酬債権譲渡通知が交付される

・利用者から国保連などに介護報酬債権を請求する

・国保連などからファクタリング会社に介護報酬債権が支払われる

・介護報酬債権の残り約20%が清算され利用者の口座に振り込まれる

利用者は介護報酬債権のファクタリングを、保険者に了承を得なければいけません。了承が得られた後、実際にファクタリングを開始し、最短即日で手続きが完了します。

なお、ファクタリング会社から振込みがあった後は、利用者と保険者が直接やり取りすることはありません。後の処理はすべてファクタリング会社が行います。

介護報酬ファクタリングのメリット

介護報酬ファクタリングを利用するメリットには以下の点が挙げられます。

・スピーディーな資金調達が可能

・担保や保証人が不要

・月々の返済が不要

・事業所の業績にかかわらず資金調達できる

・審査の融通が効きやすい

・比較的手数料が低い

・債権先との関係性を気にしなくてよい

・開業時も利用できる

・資金の使用方法が制限されない

それぞれ、詳しく解説します。

スピーディーな資金調達が可能

介護報酬債権は、本来国保連や社保などに請求するため、入金まで2ヵ月程度時間がかかります。また銀行融資のような資金調達方法も、決定まで数ヵ月程度必要です。

一方、介護報酬ファクタリングなら早ければ即日、一般的には1~1.5ヵ月程度、入金時間が短縮できます。人件費や税金の支払い、老朽化した設備の交換など、早急に現金が必要になったときも、すぐに資金調達が可能です。

担保や保証人が不要

一般的な資金調達は資金の借り入れにあたるため、不動産や連帯保証人などの担保が必要です。また不動産などの担保がなければ、高額の融資を受けられないケースもあります。

介護報酬ファクタリングはあくまでも介護報酬債権の譲渡にあたるため、資金調達時の障害となる、担保の用意は不要です。

月々の返済が不要

上述の通り、介護報酬ファクタリングは介護報酬債権の売却のため、銀行借入のように毎月融資額を返済する必要もありません。手数料もファクタリング実行時に差し引いた金額が入金されるため、別途の返済は不要です。月々の返済が必要ないので、将来の財務面を圧迫する心配もありません。

事業所の業績にかかわらず資金調達できる

銀行融資などでは数年にわたり融資金を回収しなければいけないため、事業所の業績が厳しく審査されます。業績が悪化していたり、資金繰りがうまくいっていなかったりすれば、融資審査に通らないこともあるでしょう。

一方、介護報酬ファクタリングでは、将来の現金化が決定している介護報酬債権の譲渡のため、利用者の業績に影響されずに融資を受けられます。

審査の融通が効きやすい

介護報酬ファクタリングは通常のファクタリングとは異なり、売掛先は国保連や社保などの保険者のため、倒産の可能性はほぼありません。売掛先の倒産の可能性が高ければファクタリング会社側の未回収リスクも上がるため、審査が難しくなる場合があります。しかし国の機関にも等しい保険者であれば、未回収リスクは相当低いため、審査の融通も効きやすくなります。

また売掛先が倒産したために売掛金の回収ができなくなったとしても、その保証を受けることができるサービスとして、保証ファクタリングというものもあります。

比較的手数料が低い

ファクタリングの利用手数料は、未回収リスクの高い方法か、売掛先の状況がどうかによっても異なります。倒産の可能性が高い売掛先であれば、その分、未回収リスクの回避のため、手数料を上乗せしなければいけません。

介護報酬ファクタリングは、債権先から直接入金される3社間ファクタリングです。さらに債権先は保険者となり、未回収リスクが低い分、手数料も他のファクタリングと比べても低い傾向があります。

債権先との関係性を気にしなくてよい

3社間ファクタリングでは、ファクタリングを行うことを売掛先に通知しなければいけません。そのため今後の取引先との関係を心配し、実行をためらうケースもあります。

しかし介護報酬ファクタリングであれば、準公的機関の保険者のため、今後の関係性を心配する必要はありません。またファクタリング利用の噂が広まる可能性も極めて低くなります。

開業時も利用できる

開業してまもない介護事業者が利用できる資金調達方法は限られます。国の助成金なども利用できるものの、入金まで時間がかかるため、その間の運転資金の工面も問題です。

介護報酬ファクタリングは、数少ない開業時も利用できる資金調達方法のひとつです。資金繰りが悪化しやすい開業時にも利用できると知っておけば、いざというときに役立つでしょう。

資金の使用方法が制限されない

資金調達方法によっては、設備投資など使用方法が制限されるケースもあります。

しかし介護報酬ファクタリングであれば、人件費の支払いや消耗品の調達など、どのような用途に使っても問題ありません。事業上、必要なことに迷わず資金を投じられる点もメリットです。

介護報酬ファクタリングのデメリット

必要なときにすぐに資金調達できる介護報酬ファクタリングですが、以下のようなデメリットも存在します。

・本来の介護報酬債権が入金されるわけではない

・長期利用は資金繰りが悪化する恐れがある

・資金調達できる金額は介護報酬債権額が上限

・税金の滞納時は利用できない可能性がある

・悪質なファクタリング会社も存在する

介護報酬ファクタリング利用時の注意点と合わせて解説します。

本来の介護報酬債権が入金されるわけではない

介護報酬ファクタリングでは、額面から利用手数料を差し引いた分が入金されます。場合によっては利用手数料を支払ってでも現金を用意したほうが良いケースもあるものの、常用すれば手数料の分、損失が大きくなるのです。

また、契約時は介護報酬債権の約80%から手数料を差し引いた金額、その後の清算で残りの約20%が入金されます。上記の仕組みも理解したう上で、必要な額を介護報酬債権でまかなえるか確認しましょう。

長期利用は資金繰りが悪化する恐れがある

介護報酬ファクタリングは借り入れではなく、2ヵ月後に入金されるはずの介護報酬債権を入金日よりも前に受け取る仕組みです。そのためファクタリングした分の介護報酬債権は、本来の入金日には手元に入ってきません。

例えば設備投資の助成金が入金されるまでの間、ファクタリングを行うなどは有効な方法です。しかし常用すれば、手数料分のマイナスも積み重なるため、かえって資金繰りが悪化する可能性も考慮しておきましょう。

資金調達できる金額は介護報酬債権額が上限

介護報酬ファクタリングで資金調達できる金額は介護報酬債権額が上限です。債権の譲渡のため、債権額以上の資金調達はできません。もし必要な資金が介護報酬債権のみでは足りないときは、銀行融資やビジネスローンなど、借り入れも検討しましょう。

ファクタリング会社によっては、上記のような他の資金調達の相談にも対応しているケースもあります。

税金の滞納時は利用できない可能性がある

介護報酬ファクタリングは事業所の経営が悪化していても利用できます。しかし悪化した結果、社会保険や税金などを数ヵ月間滞納していたときは、差し押さえが行われることがあります。

差し押さえの対象は不動産や動産以外に、債権も含まれます。介護報酬債権は差し押さえの対象のため、執行されればファクタリング会社への売却はできません。資金繰りなどが悪化し、長期的に税金などの支払いの困難が予想されるときは、まず、税務署や地方自治体の窓口に相談しましょう。

悪質なファクタリング業者も存在する

ファクタリングは合法的な資金調達方法であるものの、知識が乏しい経営者などを狙い、「ファクタリングを装った違法貸付」が行われているのも事実です。違法貸付では、契約書に「売買契約」であることが定められていなかったり、法外な手数料を請求されたりするケースがあります。

債権の買い取りだけでなく貸し付けも行うなら、「貸金業」に該当するため、貸金業法に基づいた事業の届出が必要です。なお無届であった場合は、10年以下の懲役、または3,000万円以下の罰金(併科もあり)が課される恐れがあります。

もし業者の違法性が疑われるなら、金融庁の金融サービス利用者相談窓口や、各財務局の窓口に相談し、契約前に実態の確認をしましょう。

介護報酬ファクタリングのよくある質問

ファクタリングは合法なのか、信用情報に影響はないかなど、ここでは介護報酬ファクタリングに寄せられる、よくある質問に回答します。

ファクタリングに違法性はないのか

ファクタリングは法律上、債権譲渡契約(債権の売買)に該当する金融業務であり、違法性はありません。なお、民法第466条の「債権の譲渡性」を法的根拠として事業が運用されています。ただしファクタリングを装った違法業者は存在するため、利用する際は安全性を確認しましょう。

信用情報に影響はないか

信用情報とは、借入・返済状況と返済履歴を指し、主に金融機関からの融資審査の際に利用されます。信用情報は今後の銀行融資を考えるときに心配になるものの、ファクタリングの利用は一切影響がありません。

理由として、ファクタリングは借り入れではなく、介護報酬債権の売買であるので与信取引に該当しないためです。そもそもファクタリング会社は貸金業ではないため、信用情報機関にも加盟していません。

介護報酬ファクタリングは利用者や従業員に知られないか

通常の3社間ファクタリングであれば取引先への通知が必要なため、他の取引先や自社の利用者にファクタリングの利用が知られる恐れはあります。しかし介護報酬ファクタリングでは掛け先が保険者のため、事業所の利用者や、他の取引先に知られる恐れは低いと考えられます。

また、従業員にファクタリングの利用を知られるのを避けたい場合、カフェでの相談や郵送や電話での相談に対応できるなど、プライバシーに配慮したファクタリング会社を選ぶと良いでしょう。

他社からの乗り換えは可能か

「現在別のファクタリング会社を利用しているが手数料が高いので乗り換えたい」または「現在の利用と並行して別のファクタリング会社も利用したい」などの要望も、ファクタリング会社によっては対応が可能です。乗り換えの際は、現在利用中のファクタリング会社はもちろん、銀行やノンバンクなどの取引先にも知られることなく審査を進められます。

安全なファクタリング会社の選び方は?

ファクタリング会社を選ぶときは、以下の点を確認しましょう。

・ファクタリング会社の信用性は高いか

・手数料は妥当か

・契約書は交付されるか

利用する会社の信用性では、公式ホームページはあるか、会社情報は掲載されているか、利用者の口コミはあるかなどを見てみましょう。客観的に信頼できる情報があるか確認し、怪しければ利用を控えるのが賢明です。

また手数料は他社と比較し、相場程度の会社を選びましょう。低すぎる場合、利用後に別の手数料を請求されるケースもゼロではありません。

最後に契約書が交付されるか確認し、合わせて契約内容も確認しましょう。ファクタリングでは、売買契約として契約書が取り交わされます。契約書内容に不明点があったり、十分な説明がされなかったりするときは、契約を見送ることも大切です。

介護報酬ファクタリング会社なら株式会社JPS

介護報酬ファクタリングとは、介護報酬債権をファクタリング株式会社に売却し、支払日前に現金化する資金調達方法です。本来、入金まで2ヵ月程度かかる介護報酬債権を1~1.5ヵ月前倒しして現金化できるため、急な資金繰りの悪化時にも安心して利用できます。

介護報酬ファクタリングを利用する際は、信頼性が高く、安心して利用できるファクタリング会社を選ぶことが大切です。介護報酬ファクタリングを検討しているなら、株式会社JPSにご相談ください。お見積りは無料、ご面談はお電話またはメールのほか、来社や郵送にも対応しております。

ファクタリング利用を終えられるよう、買い取り後のアフターサポートにも力を入れていますので、資金繰りでお困りの際はぜひ一度、株式会社JPSまでご相談ください。