運転資金の2つの計算式!資金繰りの改善策をやさしく解説

2022/07/19

ファクタリング

運転資金の計算方法について、「計算方法がややこしくて理解できない」という疑問や悩みを抱える人は多いと見受けられます。

インターネット上には運転資金の計算式について解説する記事があるものの、難しくて理解できないという人も多いです。

そこで、本記事では、運転資金とは何か、2種類の運転資金の計算方法などについて分かりやすく説明します。

運転資金の計算方法【在高方式】

運転資金を大雑把に把握したい場合は在高方式を使うと便利です。在高方式では企業が持っている資産や債権、債務を計算して、必要な運転資金を算出できます。

在高方式の計算式は下記の通りです。

計算式:運転資金=売上債権+棚卸資産-仕入債務

それぞれの項目の内容を確認していきましょう。

●売上債権:商品を販売したが代金の回収を行っていない売り上げ

●棚卸資産:販売していない商品の在庫

●仕入債務:購入した商品や材料の未払いの代金

売上債権と棚卸資産は計算を行う段階では現金化されていないが、この後に現金化される予定のあるお金です。つまり、この計算式では、現金化されていない金額の合計から今後支払う予定のある金額を差し引いた金額を出せます。

日本企業において現金取引が行われることは少なく、掛取引が一般的です。商品とお金をその場で交換しない掛取引では、商品の販売から代金が手元に入るまでにある程度の日数を要します。

入金されるまでには、事務所の家賃や人件費、新たな商品の仕入れ費などがかかります。そこで、販売した商品の代金が入金されるまでの支払いに充てるお金が運転資金なのです。

運転資金の計算方法【回転期間方式】

在高方式では商品の代金が手元に入るまでに必要な運転資金額を算出できますが、ある一時点の大雑把な金額しか算出できないというデメリットがあります。

運転資金をより正確に算出する方法として回転期間方式があります。

回転期間方式の計算式は下記の通りです。

計算式:運転資金=平均月商 ×(売上債権回転期間+棚卸資産回転期間-買入債務回転期間)

回転期間とは、資産などが一回転した後で開転前の状態に戻るまでの期間のことをいいます。

回転期間方式をより具体的にいうと下記の通りです。

● 売り上げの場合:売上債権の発生から売上金が回収されるまで

● 在庫の場合:在庫を抱えてから販売した商品の代金を回収するまで

● 仕入れの場合:買入債務の発生から代金の支払い完了まで

入金と支払が行われるまでの期間がどのくらいあるのか詳しく把握できれば、必要な金額を正確に準備できます。

資金繰りを改善する6つの方法

資金繰りを改善する方法として下記の6つの方法があります。

●売掛金の早期回収と買掛金の支払調整

●販管費の抑制

●売上原価の削減

●不要な在庫の早期処分

●売上高の改善

●早めの資金調達

それぞれ詳しく解説します。

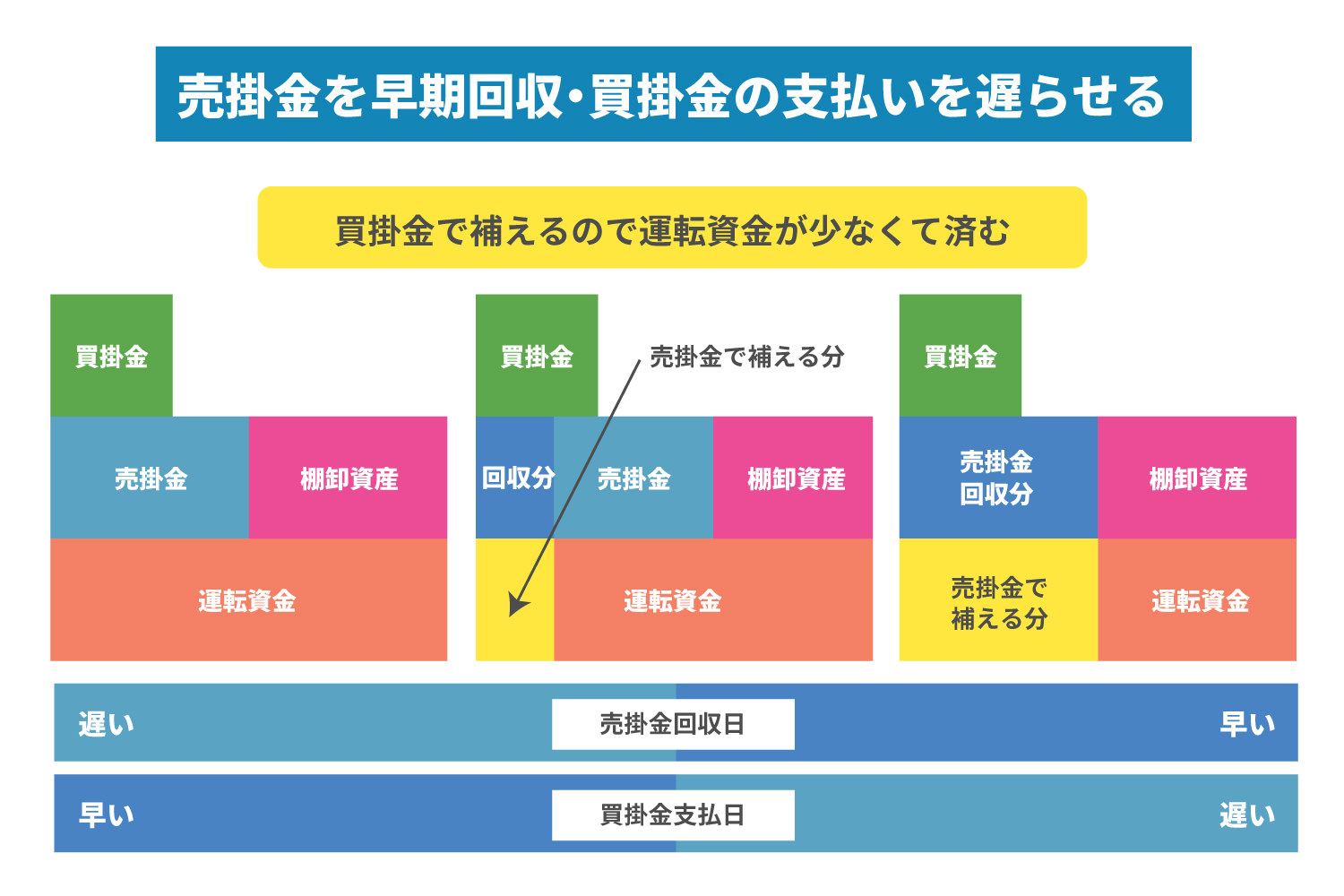

売掛金の早期回収と買掛金の支払調整

運転資金を確保して資金繰りに悩まないようにするためには、売掛金をできる限り早く回収し、買掛金の支払いを遅らせることが重要です。売上の入金と仕入の支払との間でタイムラグが短ければ、会社の資金繰りを行いやすくなります。

高い売上がある企業であっても、手元にキャッシュがないと企業は倒産します。倒産を回避するためにも売掛金を早く回収して、買掛金の支払を遅くするようにしましょう。

また、売上高が急増しているケースにおいても同様です。売上高の急増は事業規模の急拡大を意味しますので、必要な在庫の水準も売掛金も急増し、仕入れの支払額も割高になります。

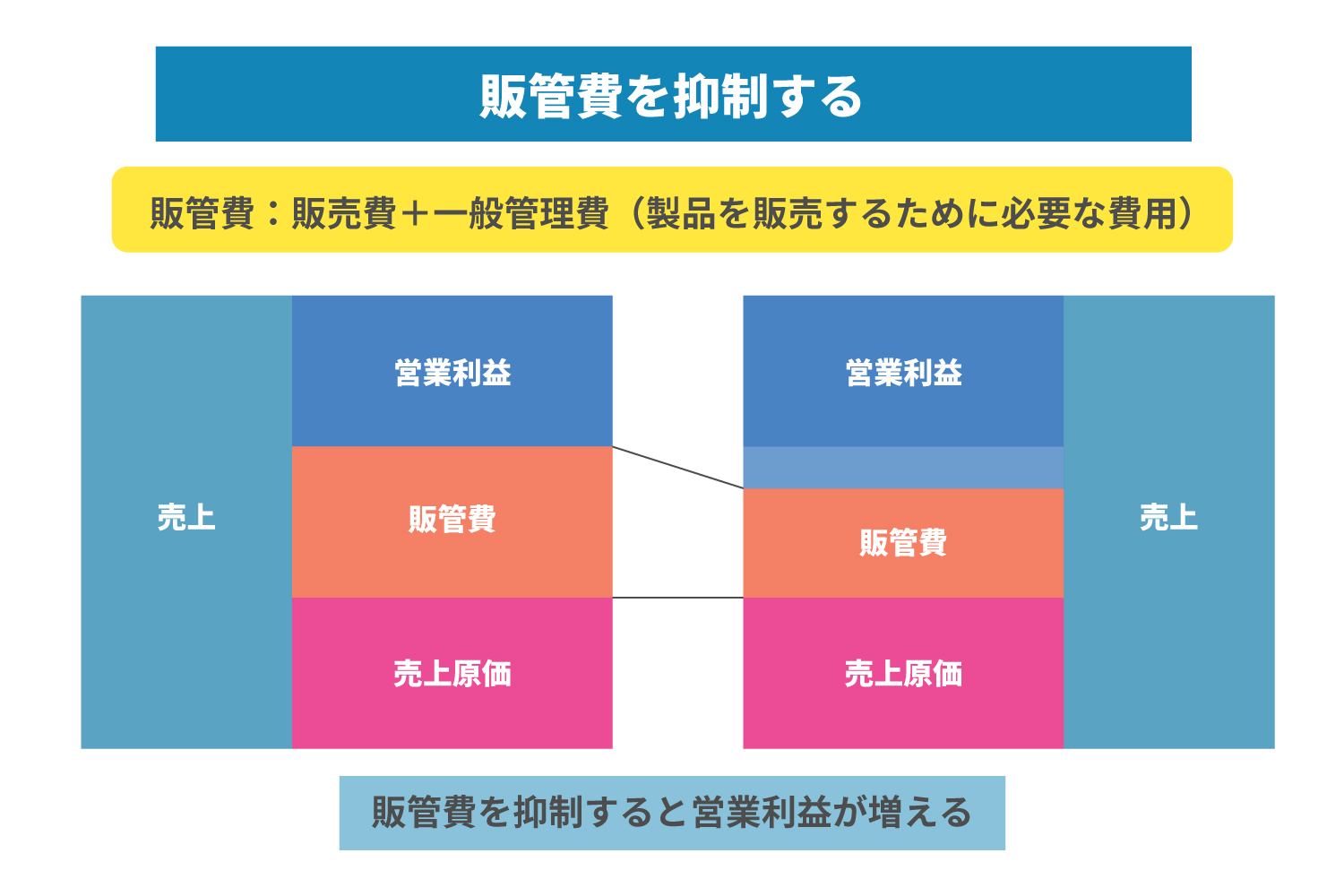

販管費の抑制

営業利益を増加させる方法として下記の3つがあります。

●売上高そのものを増やす

●売上原価を下げる

●販管費を下げる

売上高そのものを増やす方法と売上原価を下げる方法は、効果を実感できるまでにある程度の期間を要することがほとんどです。効果が出る前に資金が底をついてしまうこともあるため、運転資金を確保したい場合には販管費を下げることをおすすめします。

販管費を下げるには、事業継続に影響があまりないといわれる経費の削減から検討してみてください。販管費において人件費は比率が高い項目ですので、役員報酬や従業員の給与を削減できれば、法定福利費などの関連経費も削減できるでしょう。ただし、人件費の削減は従業員が納得しないケースやトラブルに発展することもあるので注意してください。

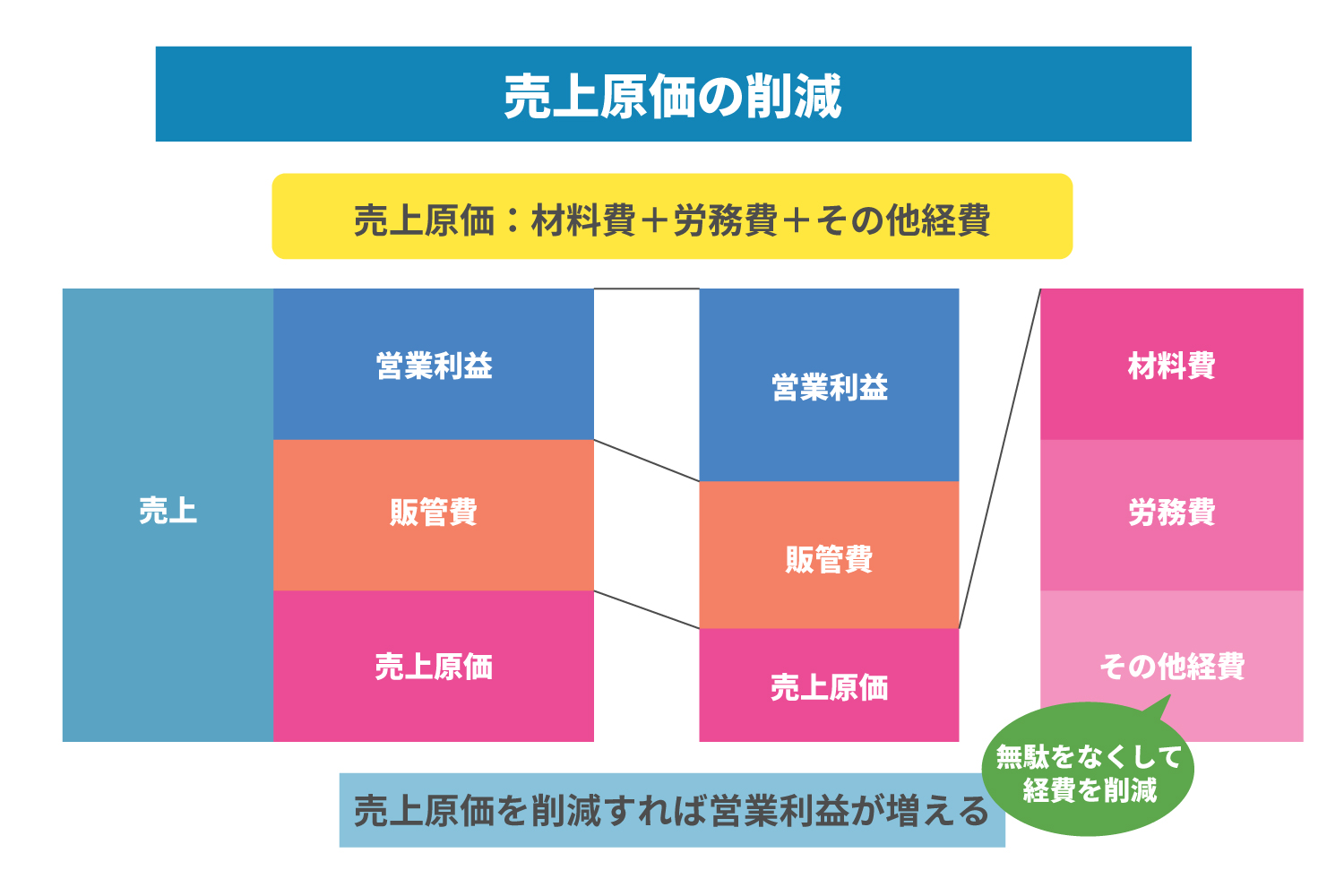

売上原価の削減

販管費の削減に次いで削減を検討すべきなのが売上原価です。製造業は製造経費別に削減を検討し、小売業は仕入数量や仕入単価の調整を行ってください。

損益計算書における最初の利益である売上総利益は「売上高-売上原価」で計算するため、売上総利益を増やせば、以降の利益の源泉を確保できるでしょう。

売上原価を削減しようと仕入先に対して無理な要望を出してしまうと、築き上げてきた関係性が崩れてしまうこともあるので注意してください。また、新しい仕入れ先から価格重視で仕入れを行う場合、これまでの品質を保てないこともあります。

不要な在庫の早期処分

高い利益を出している企業であっても、不良在庫を抱えてしまうことはあります。

支払いが完了し、代金回収まで完了している在庫は資金繰りに影響はありません。

一方、倉庫で長く保管されている在庫は資金繰り悪化の原因です。在庫を放置していると、在庫は増えていき、管理にかかる手間や保管における各種コストなどが生じます。

徹底した在庫管理はコストカットにも効果的です。

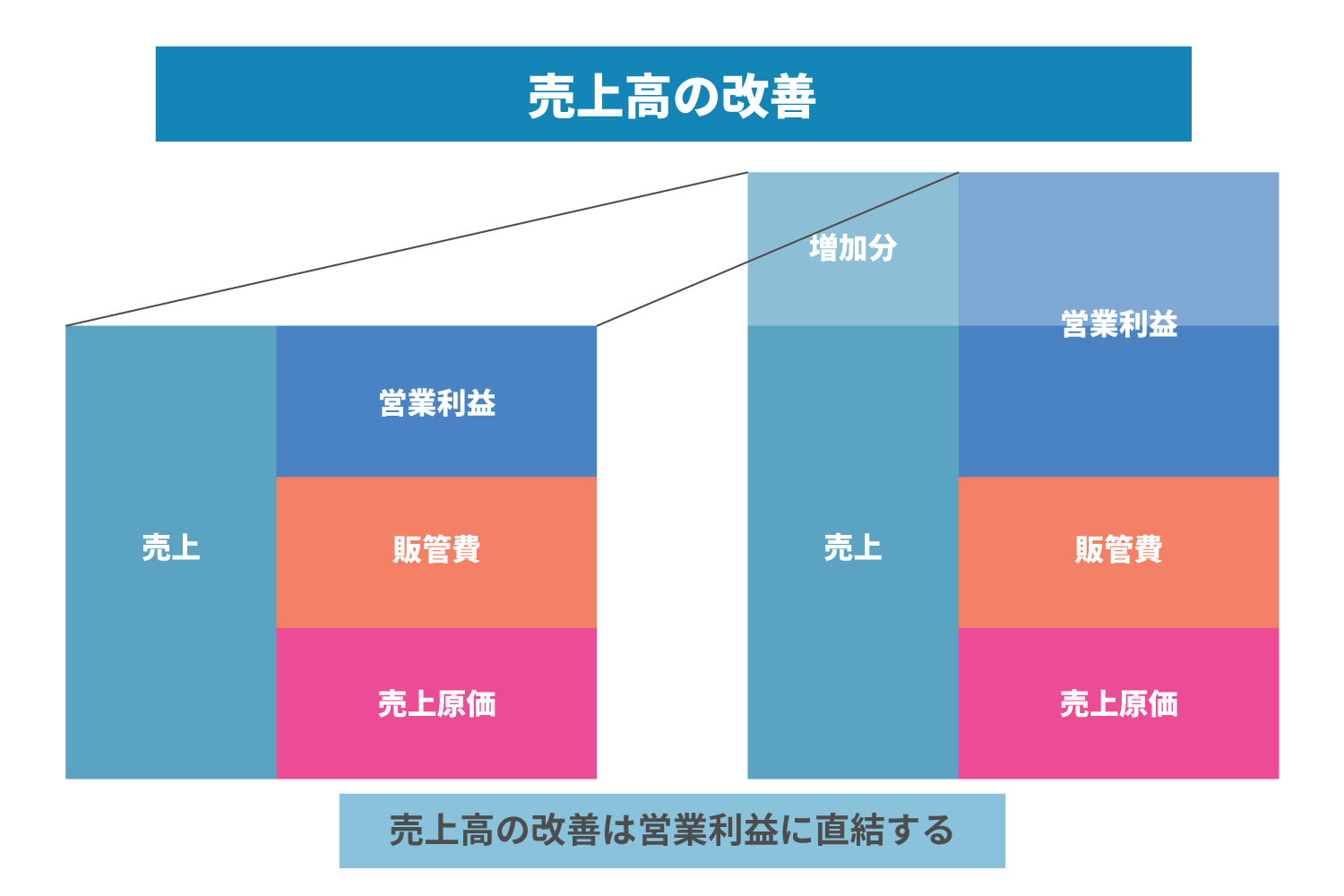

売上高の改善

既存事業の売上単価のアップは売上高の向上のために重要な方法です。売上高の改善方法として下記の2つの方法があります。

●商品の単価を上げる

●リピートを増やす

商品の単価を上げても、これまでの売上個数をキープできれば、売上高は上がります。また、売上数量が低い場合にはマーケティングの強化や、既存顧客のリピート率アップを狙う方法がおすすめです。

その他にも、新たな事業の実施を検討する方法があります。例えば、フランチャイズ加盟や販売プラットフォームの追加なども有効な策です。

早めの資金調達

手元のキャッシュがなくなってしまったために、黒字であるものの倒産に追い込まれる企業もあります。倒産を回避するためには、運転資金を正しく算出し、余裕のある資金調達を行うことが重要です。

資金が底をついた後で資金調達を慌てて行っても、手遅れになってしまうケースも少なくありません。こうした事態を防ぐためにも、資金に不安を感じる場合は早めの行動を心掛けましょう。

運転資金を調達する5つの方法

運転資金を調達する方法として下記の5つの方法があります。

●日本政策金融公庫からの融資

●銀行からの借入

●ビジネスローンの利用

●補助金・助成金の活用

●ファクタリングの利用

それぞれ詳しく解説します。

日本政策金融公庫からの融資

日本政策金融公庫とは政府が100%出資を行っている金融機関です。起業して間もない企業やシニア起業家であっても無担保、かつ無保証人で融資してもらえることもあります。融資の可否を検討するにあたり決算書のみならず、経営者の熱意や目標も判断材料にしています。

日本政策金融公庫から融資を受けるメリットとデメリットは下記の通りです。

日本政策金融公庫から融資を受けるメリット

●民間の金融機関と比較して金利が低い

●無担保・無保証で融資を受けられることもある

●民間の金融機関よりも手続きの負担が少ない

●民間の金融機関よりも返済期間が長い

日本政策金融公庫から融資を受けるデメリット

●審査結果が出るまでに時間がかかる

●中小企業事業の場合は繰り上げ返済が不可

銀行からの借入

銀行から融資を受けることを検討する場合、まずは地方銀行と都市銀行のどちらから融資を受けるか決めてください。

地方銀行は全国展開しておらず地域密着型で、その地域の中小企業との取引にも積極的です。地方銀行から融資を受けるには信用金庫や信用組合で融資を受けて、信頼を重ねていくことをおすすめします。また、地方銀行は会社の決算書の内容を重視する傾向にあります。

一方、都市銀行は都心部の企業と主に取引しており、主な取引先は大企業です。中小企業の場合、高い売上があり安定した利益が出ていない限り融資を受けることは難しいでしょう。

銀行から融資を受けるメリットとデメリットは下記の通りです。

銀行から融資を受けるメリット

●金利が低い

●金融機関との取引実績を作りやすい

●審査結果が出るまでの期間が短い

銀行から融資を受けるデメリット

●月々の返済が必要

●返済を滞納した場合、信用情報に傷がつく

ビジネスローンの利用

ビジネスローンとは事業資金としての利用を目的にした融資商品です。自営業者や小規模な法人経営者が資金繰りを行う際に利用しています。

ビジネスローンを利用するメリットとデメリットは下記の通りです。

ビジネスローンを利用するメリット

●最短で即日融資が可能

●第三保証人が必要ない

●担保が必要ない

●事業計画書の提出が必要ない

ビジネスローンを利用するデメリット

●金利が高い

●融資してもらえる期間が短い

●限度額が少額

補助金・助成金の活用

補助金・助成金とは返済不要のお金です。厳密にいうと、返済が必要なケースもありますが、多くの補助金・助成金は返済を必要としていません。

金融機関などからお金を借りたら短期間で返済する必要があり、事業が軌道に乗らない場合でも、返済は当然必要です。返済不要のお金を受け取れることは、起業を目指す方や経営者にとって心強いといえるでしょう。

補助金・助成金を利用するメリットとデメリットは下記の通りです。

補助金・助成金を利用するメリット

●事業単価をアップできる

●社内体制の整備を行える

●事業計画について客観的に考えられる

補助金・助成金を利用するデメリット

●給付を受けることは容易でない

●前払いではない

●定期的に募集があるとは限らない

ファクタリングの利用

ファクタリングとは会社のキャッシュフローの改善を大幅に行って、資金不足を回避する方法です。ファクタリングでは売掛債権を担保としてお金を借りることができるため、担保を用意する必要はありません。

ファクタリングには2つの種類があります。

●2社間ファクタリング

2社間ファクタリングとは、ファクタリング会社とファクタリングを利用したい会社の2社間で行われるものです。ファクタリング会社は売掛債権を担保にファクタリング利用会社に融資します。ファクタリング利用会社は取引先から売掛債権を回収したら、ファクタリング会社に回収した売掛債権に手数料分の金額を上乗せして返済します。2社間ファクタリングは手数料の高さがデメリットになりがちですが、取引先を抜きにしてファクタリングの利用が可能です。

●3社間ファクタリング

3社間ファクタリングとは、ファクタリング会社、ファクタリング利用会社、売掛先の3社間で行われます。3社間ファクタリングはファクタリング会社がファクタリング利用会社に売掛債権を融資するという点では、2社間ファクタリングと同じです。2社間ファクタリングとの違いとして、ファクタリング会社は融資を行う段階で売掛先に売掛債権がファクタリングに利用されることを通知し、自社に売掛債権の入金を指定してもらえるよう伝えます。売掛金の支払日には売掛先からファクタリング会社に返済が行われます。3社間ファクタリングは2社間ファクタリングと比べて手数料が割安です。

ファクタリングを利用するメリットとデメリットは下記の通りです。

ファクタリングを利用するメリット

●業績が悪い企業でも資金調達しやすい

●最短即日で資金を得られる

●保証人と担保が必要ない

●売掛金の回収前に現金化できる

●節税できる

●借金ではないため信用情報に影響がない

ファクタリングを利用するデメリット

●手数料が比較的割高

●契約にある程度の手間がかかる

●資金調達できるかは売掛先の業績による

●売掛金の範囲内の金額でしか融資してもらえない

●売掛先にファクタリングを行っていることを知られる(3社間ファクタリング)

●債権譲渡登記が行われるケースもある

●譲渡不可の売掛債権には利用できない

まとめ

企業にとって資金繰りは重要な問題です。特に、日本の場合、掛取引が一般的な取引方法であるため、商品を販売してから入金されるまでにある程度の期間を要します。これらの期間においても家賃や人件費の他、商品の仕入れ費などのお金が必要です。

このタイムラグを乗り切るにあたり、多くの企業が運転資金を使っています。本記事で紹介したように、運転資金には在型方式と回転期間方式があります。

資金調達を急ぎたい方には、株式会社JPSが提供するファクタリングの活用がおすすめです。

株式会社JPSのファクタリングには下記の特徴があります。

●最短1日でファクタリングが利用できる

●お問い合わせからファクタリング完了までスピーディーな流れ

●取引実績多数

●業界最低水準の手数料

ファクタリングにお悩みの方は検討してみてください。