ファクタリングによるオフバランス化について!メリットはあるの?

2021/07/30

ファクタリング

売掛債権の早期現金化を目的にファクタリングを利用する場合、資産の一部をオフバランス化することで多くのメリットを得ることができます。ファクタリングとは売掛債権に保険をかけて貸し倒れリスクを回避したり、未回収の売掛金を買い取ってもらえたりするサービスのことで、近年利用企業が増加傾向に。今回はファクタリングの手法の一つである、オフバランス化について詳しく解説します。

そもそもオフバランス化とは?

オフバランス化とは、企業の決算日における財政状態が記載されている「貸借対照表」の資産を、会計上問題のない方法で記載しない取引のことです。

オフバランス化によって貸借対照表上の総資産額が減少しますが、純利益は変わらないため、自社の純資産利益率を向上させることができます。企業の経営指標が良くなることで、企業の社会的信用度が高くなり、金融機関から融資を受けやすくなるメリットも。

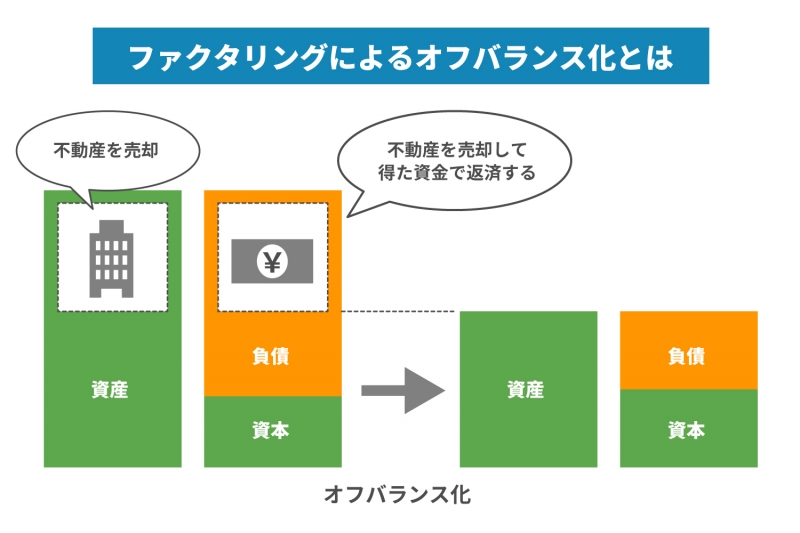

ファクタリングによるオフバランス化について

ファクタリングによるオフバランス化は「資産売却」「金融取引」のいずれかの手法で行われることが一般的。資産売却による手法とは、オフバランス化の対象資産が不動産である場合、対象金額を貸借対照表から削除することです。

一方で、金融取引による手法とは、リース取引や金利スワップなど金融派生商品を活用し、対象金額を貸借対照表から削除すること。一定額の資金を売却し、賃借することで金利負担をなくすことが可能です。

オフバランス化のメリット

オフバランス化とは、「企業会計原則」に基づいて作成された賃借対照表に必要最低限の資産情報を掲載することです。企業がオフバランス化をすることで、どのようなメリットが生じるのでしょうか。

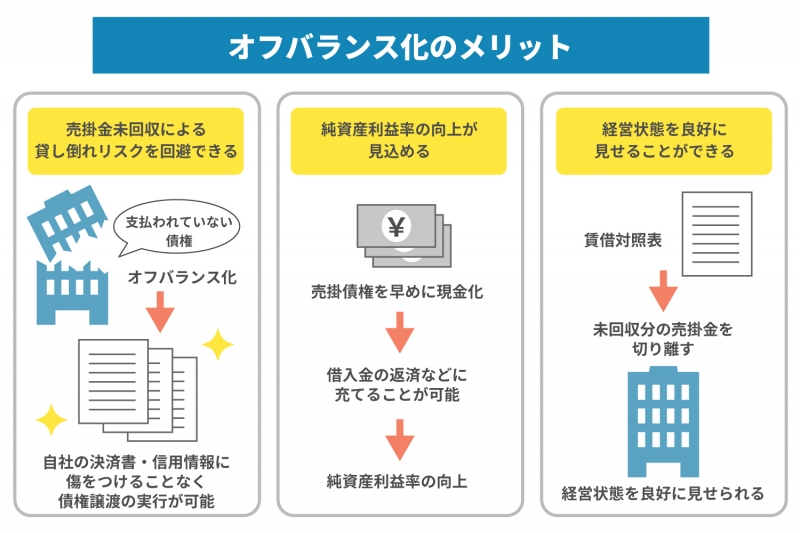

売掛債権未回収による貸し倒れリスクを回避できる

オフバランス化のメリットの一つに、売掛金未回収による貸し倒れリスクを回避できるということが挙げられます。そもそも売掛金とは、商品の納品やサービス提供がすでに終了しているのにも関わらず、支払われていない債権のことです。

そこでオフバランス化をすることで、自社の決算書や信用情報に傷をつけることなく、債権譲渡の実行が可能になります。

純資産利益率の向上が見込める

オフバランス化を行うことで、純資産利益率の向上が見込めます。これは企業が保有する資産に対して、純利益をどのくらい生み出したのか示す数値です。

ファクタリングによってオフバランス化すると、売掛債権を早めに現金化し、借入金の返済などに充てることが可能。純資産利益率の数値が高いほど、保有資産を効率的に活用していると判断されます。

経営状態を良好に見せることができる

取引先から売掛金を回収するまでには、ある程度の期間を要することが一般的です。貸借対照表から未回収分の売掛金を切り離すことによって、資産額が小さくなり、結果として経営状態を良好に見せることが可能に。

貸借対照表上で経営状態を良好に見せることで、金融機関から融資を得やすくなったり、新規顧客獲得につながったりするメリットがあります。

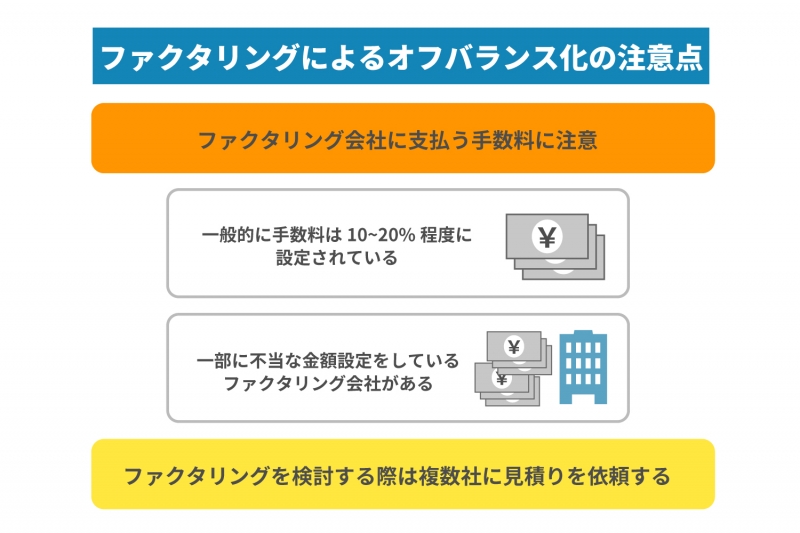

ファクタリングによるオフバランス化の注意点

ファクタリングによってオフバランス化を行う際は、ファクタリング会社へ支払う手数料に注意が必要です。

ファクタリングの手数料は会社によって異なりますが、10~20%程度の金額で設定されていることが一般的。

しかし、昨今では一部のファクタリング会社が不当な金額の手数料を徴収していることもあり、金融庁からも警告されています。

ファクタリングを検討している場合は複数社に見積りを依頼することをおすすめいたします。

ファクタリングを利用してオフバランスを行うことでさまざまなメリットが生まれる

今回はファクタリングによるオフバランス化について解説しました。オフバランス化とは、資産として計上している売掛債権を現金化することで、自社の負債を減らすことが可能に。ファクタリングを利用してオフバランスを行うことで、自己資本比率を改善したり、売掛債権の未回収による貸し倒れを防いだりするメリットが生まれます。ファクタリングによるオフバランス化を上手に活用することで、金融機関からの融資があまり期待できない場合であっても簡単に手元資金を生み出すことができるのです。

「貸し倒れが不安」「すぐに手元資金が必要」といった方は、ファクタリングによるオフバランスを検討されてみるのはいかがでしょうか。

関連記事

ファクタリングは欧米生まれの金融システムで、日本では比較的新しい資金調達方法です。売掛債権をファクタリング会社に売却することで、債権の期日前に現金化できます。

日本で多く行われているのは、商品などを先に渡し後から代金を受け取る信用取引です。

信用取引では、売掛先の企業から売掛金が支払われなければ商品を提供した企業の資金繰りはうまくいきません。

売掛先の企業が資金難や倒産で売掛金が回収できなくなるリスクを避けるために、債権の現金化ができるファクタリングは便利な金融サービスとして注目されています。

この記事では、ファクタリングとは何か、詳しい仕組みについて詳しく解説します。

ファクタリングのメリットやデメリット、主な手続きの流れなどについても説明していきますので、資金繰りに困ったときにはぜひ参考にしてください。