ファクタリングの審査基準!重視されるポイントや通らない理由について解説!

2023/01/05

ファクタリング

ファクタリングは、資金を調達するという観点では銀行からの融資やビジネスローンなどと同じですが、審査時に重要視される点は大きく異なります。

売掛金を介したやり取りになる以上、売掛金の性質や確実性などに留意したうえで、審査に通りやすい形で申し込みを行うことを心がけなければなりません。

本記事では、ファクタリングの審査で落ちてしまう理由やファクタリングの審査で重視されるポイントについて、解説します。

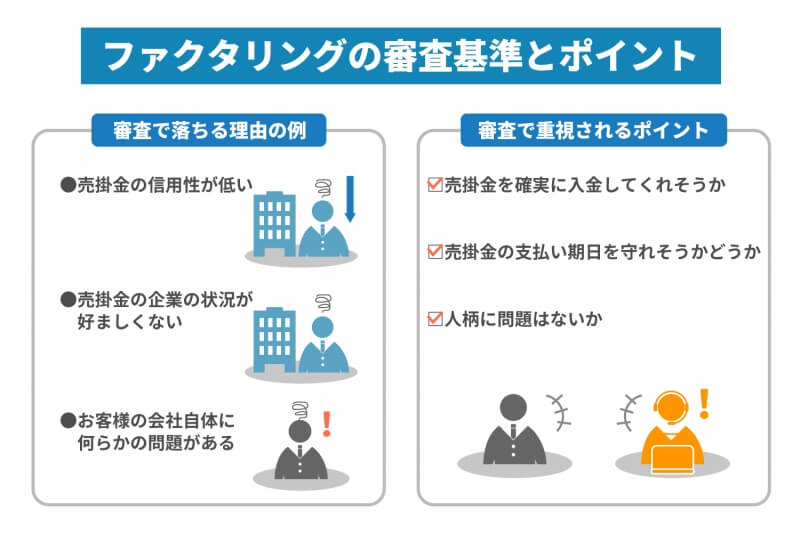

ファクタリングの審査で落ちる3つの理由

ファクタリングの審査は、銀行融資やビジネスローンなどの審査と比べると柔軟に行われる傾向にありますが、審査である以上落ちてしまう可能性ももちろんあります。

ファクタリングの審査で落ちてしまう場合に考えられる理由としては、主に以下のようなことが挙げられます。

- ● 売掛金の信用性が低い

- ● 売掛先の企業の状況が好ましくない

- ● お客様の会社自体に何らかの問題がある

それぞれについて、説明します。

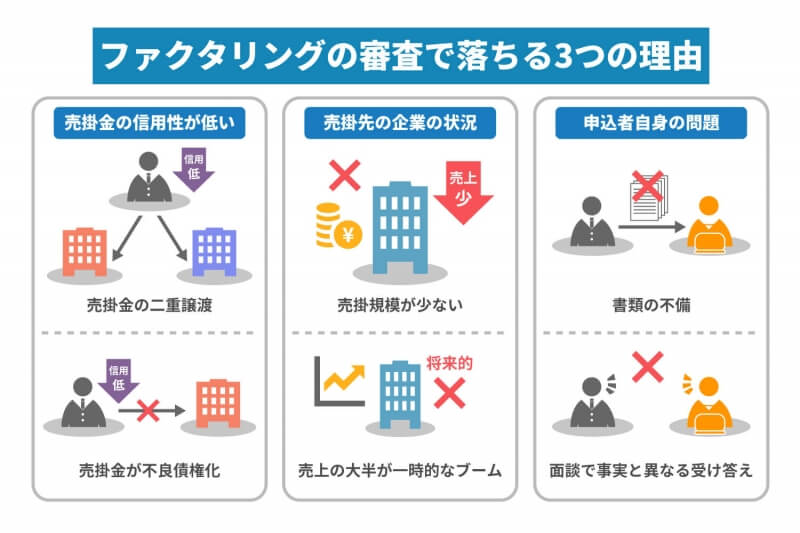

売掛金の信用性が低い

ファクタリング会社にとって重要なことは、「売掛金を確実に回収できること」です。

そのため売掛金の信用性は、審査において重要な要素のひとつとなります。

ファクタリングを利用する相手がほかの会社にもファクタリングを依頼しており、すでにそちらの会社に売掛金を譲渡していたとすると、売掛金の二重譲渡となり売掛金を回収できない可能性が生じてしまいます。

また、売掛金が不良債権化している場合も売掛金を回収できる可能性が低くなってしまうので、ファクタリング会社にとっては好ましくありません。

存在しない売掛金をあたかも存在するかのように見せかけて、ファクタリングを利用しようと企てている会社も存在しないとは言い切れません。

基本的にファクタリングを利用しようとする会社は、銀行融資やビジネスローンなどを利用できないぐらい、経営状況が厳しいことが多いです。

そういった背景があることを踏まえて、ファクタリング会社は売掛金の信用性や確実性をかなりシビアにチェックしています。

売掛先の企業の状況が好ましくない

銀行融資などの審査では、融資をした後にきちんと返済してもらえるかどうかを判断するために、「申込者」の信用が重要視されます。

一方ファクタリングでは、ファクタリング会社は売掛金をもとにして貸し付けたお金の回収を行うため、審査時には「売掛先」の信用が重要視されることになります。

会社の規模はどれくらいか、利益はどれくらい出ているか、どのような業種か、経営状況はどのようか、といったことなどを総合的に判断したうえで、ファクタリングを利用できるかどうかが決まります。

そのため売掛先の会社がある程度規模も大きく、流行などに左右されにくい安定した業種である場合は、ファクタリングの審査に通りやすいです。

反対に売掛先の会社の規模がそこまで大きくなく、売り上げの大半をブームのものに乗っかって生み出しているような会社の場合は、売掛金が回収できなくなる可能性もあると判断されて、ファクタリングの審査に落ちてしまう場合もあります。

お客様の会社自体に何らかの問題がある

通常の融資とは異なり、審査時には売掛先の信用が重要視されるファクタリングではありますが、もちろん申込者自身に問題があるのは好ましくありません。

申し込みに必要な書類に不備があったり、融資をうけるための面談で事実と異なる内容で受け答えを行うなどした場合は、当然審査落ちの可能性が高まります。

また、最近では個人事業主が持つ売掛金を買い取ってくれるファクタリング業者も少しずつ増えてはきましたが、ファクタリング取引は依然として会社間での取引が大半を占めています。

そのため少しでも審査で有利になるようにと、個人事業主であるにも関わらず法人を装って申し込みを行っているようなことが発覚すると、即座に審査落ちになってしまいます。

書類等の不備なく正しい情報で申し込みを行わなければならないというのは、銀行融資などを受ける場合と何ら変わりありません。

「ファクタリングの審査って融資を受けるよりも緩い?」

「具体的にどういうケースだと審査に通過しないの?」

ファクタリングとは売掛金を専門業者に売却し、期日が到来する前に現金化する行為です。ファクタリングの審査は売掛金や売掛先に関する事項に重点が置かれます。申請者の信用情報が問われる融資とは、チェックポイントが異なることに注意しましょう。

今回はファクタリングの審査基準や融資との違い、審査に落ちる会社の特徴を紹介します。ファクタリングの審査通過のために、注意すべきポイントが分かるようになるので、ぜひご一読ください。

ファクタリングの審査基準

売掛債権を期日が到来する前に第三者に回収してもらうファクタリングでは、利用前に審査が行われます。ファクタリング会社にはいくつも企業がありますが、おおよその審査基準は一緒です。

ここでは、ファクタリングの審査で考慮される可能性が高い項目を紹介します。

2社間ファクタリングか3社間ファクタリングか

ファクタリングが2社間で行われるのか、3社間なのかによって、審査基準が異なってきます。3社間ファクタリングの方が、審査基準が緩い傾向にあるのです。

ただし、3社間ファクタリングでは売掛先の承認が必要になる点に注意が必要です。資金不足に喘いでいると取引先に知られたくないケースでは、3社間ファクタリングは向いているとはいえません。

また取引先からの承認を得るまでは、売掛金を買い取ってもらえないので、即日の資金調達をお望みの方にも不向きです。

2社間ファクタリングと3社間ファクタリングのどちらを検討するか悩んでいるなら、審査基準の緩さだけでなく、取引先への通知の有無や資金調達のスピードを考えることも重要です。

売掛金を回収できる可能性は高いか

ファクタリングの審査では、債権の種類も考慮されます。例えば一時的に発生する売掛金よりも、継続的に生じる売掛金の方が審査で有利に働く傾向があります。長期的に発生している債権の方が不渡りになるリスクは低いと考えられるためです。

また中小企業からの売掛金よりも、世間で名が通っているような大企業の債権の方が審査で有利になるでしょう。中小企業は知名度が低く資金力も乏しい場合が多く、大企業の方が返済余力に優れていると考えられるためです。

大企業以外にも、国や地方公共団体などの公的機関に対する売掛金もファクタリング審査で高評価を得やすい債権だといえます。公的機関の債権が評価を得られるのは、破綻の可能性が極めて低いためです。近年、財政破綻に陥った自治体といえば、夕張市が有名です。しかし全体で考えると、自治体で財政破綻になるケースは極めて少ないといえます。

利用金額とファクタリング利用会社の規模が一致しているか

ファクタリングの審査では、ファクタリング利用会社の信用力はそれほど重要視されません。しかし、利用希望額とファクタリング利用会社の規模が一致していないと、審査で不自然さや違和感を与えてしまいます。

事業規模に適した資金調達額かという点がチェックされます。例えば、年商の半分を超える額をファクタリングで調達しようとしていると、本当に売掛金が存在していても、審査は慎重になるでしょう。

嘘をついて事業以外の用途で資金を得ようとしているのでは、と勘繰られます。

債権の譲渡登記は可能か

登記とは権利の存在を公に示すことができる表示制度です。ファクタリングでは債権の譲渡登記をしておけば、ファクタリング会社は売掛金の権利が自分にあると証明できます。

権利の証明による具体的なメリットは、複数のファクタリング業者から資金を調達し、そのまま逃げてしまう二重譲渡を防げることです。債権の二重譲渡は違法行為に該当し、本来ならしてはいけません。

PMG OSAKA.「一つの債権を数社に売却・・・それは『二重譲渡』という違法行為です!」.(参照2021-10-16)

とはいえファクタリングを利用する業者は資金不足に困っているケースが多いので、二重譲渡を行う可能性は否定できません。二重譲渡のリスクを回避するために、ファクタリングの審査で、債権の譲渡登記が可能か聞かれる場合があります。

ファクタリングの利用不可債権に該当しているか

売掛金の種類によっては、ファクタリングの利用不可債権に該当するケースもあります。ファクタリングを利用できない売掛債権には、次が挙げられます。

- ● 下請け代金支払遅延防止法に規定される債権

- ● 個人に対して保有している債権

- ● 売掛金よりも売掛先への買掛金が多いとき

AccelFactor.「ファクタリングの審査基準と審査に通るためのポイント」.(参照2021-10-16)

個人に対する債権とは、友人や知人にお金を貸してもらう場合を指します。事業と関係がない債権なので、ファクタリングで扱うことはできません。また売掛先に対する買掛金の額が売掛金を上回っていると、相殺によって債権がなくなってしまう恐れがあります。

以前は債権譲渡禁止特約が付された債権も、ファクタリングの利用不可債権に該当していました。しかし2020年施行の民法の大幅な改正によって、債権譲渡禁止特約付きの債権もファクタリングの適用対象となったのです。

一般社団法人日本中小企業金融サポート機構.「ファクタリング利用に朗報!民法改正で債権譲渡禁止特約があっても利用可能に」.(参照2021-10-16)

今までは債権譲渡禁止特約付き債権は債権譲渡が無効になるので、第三者に売掛金を譲渡するファクタリングはできませんでした。改正法では債権譲渡禁止特約付きの債権でも、譲渡の効力は保障されるようになります。

本変更によって、ファクタリングの動きがより活発になる可能性も期待できます。

ファクタリング会社が考えていること

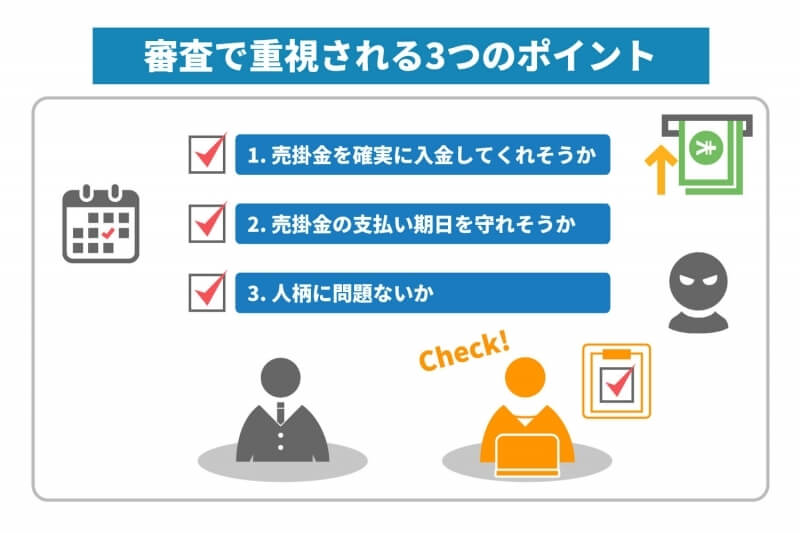

ファクタリングの審査で落ちてしまう場合に考えられる理由は上述したとおりですが、ほかにも審査で重視されるポイントはいくつかあります。

ファクタリングの審査で重視される主なポイントとしては、以下のようなことが挙げられます。

- ● 売掛金を確実に入金してくれそうか

- ● 売掛金の支払い期日を守れそうか

- ● 人柄に問題はないか

それぞれのポイントについて、説明します。

売掛金を確実に入金してくれそうか

ファクタリングは、ファクタリング会社と利用者側の会社の間で行われる「2社間ファクタリング」と、ファクタリング会社・利用者側の会社・売掛先の会社で行われる「3社間ファクタリング」の2つに大きく分けられます。

参考:ファクタリングの契約って?2社間と3社間の違いを詳しく解説

後者の場合、売掛金が直接ファクタリング会社に入金されるので、ファクタリング会社は売掛金の回収についてそこまで心配する必要はありません。

しかし、前者の場合、売掛金は一度売掛先からファクタリング利用会社に支払われ、その後ファクタリング会社に入金されることになります。

そのためファクタリング会社は、ファクタリング利用会社がきちんと売掛金を入金してくれそうかどうかを、きちんと見極めなければなりません。

ファクタリングを利用する会社は経営状況が厳しいことも多いので、売掛金をファクタリング会社に入金せずに、そのまま持ち逃げしてしまう可能性もあるからです。

売掛金の支払い期日を守れそうかどうか

売掛金の支払い期日も審査時に重要なポイントのひとつで、支払い期日までの期間が長くなればなるほど、支払いに対する確実性に疑問符が付く可能性が高くなります。

支払い期日が1週間先の売掛金であれば、売掛先も売掛金を支払うための段取りをすでに整えているはずなので、売掛金がきちんと支払われる可能性は高いです。

しかし、たとえば支払い期日が半年先の売掛金の場合、この半年間の間に売掛先の業績が急激に悪化してしまうと、売掛金が支払われない可能性が高まってしまいます。

そのためファクタリングの審査においては、支払い期日が近い売掛金のほうが審査に通りやすいです。

人柄に問題はないか

売掛金を介した会社同士のやり取りであるとはいえ、実際の契約は双方の会社の人員間で行われるものなので、ファクタリング利用会社の担当者の人柄も重要な要素のひとつです。

ファクタリング会社にとってみれば、ファクタリングを行えば行うほど自社の利益になるわけですから、どんな担当者であってもできる限りファクタリングを行いたいと考えています。

しかし、担当者の態度があまりにも横柄だったり、提出すると約束した書類をいつまで経っても提出しないというようなことが続いたりすると、その限りではないかもしれません。

お互いに気持ちよく取引を行うためにも、契約などのやり取りを行う担当者の態度には十分注意する必要があります。

融資とファクタリングの審査基準の違い

融資を受ける場合とファクタリングとでは、審査基準に違いがあります。融資の審査基準を満たしていないときでも、ファクタリングを利用できるケースは少なくありません。

例えば、会社が倒産寸前だと銀行からの融資は厳しいですが、ファクタリングなら可能です。ここでは融資とファクタリングの審査基準の違いを4つ紹介します。

申請人の信用力への重要度

ファクタリングの審査では申請人の信用力がそれほど重視されないのに対し、融資では申請人の信用力が重要な審査項目です。

ファクタリングで大切なのは、申込人の信用ではなく、売掛先の信用となります。なぜならば債務者である売掛先が支払い遅延を起こしたり、倒産してしまったりすると債権の回収が不可能になるためです。

確実に売掛金を入金してくれる会社かという観点から、ファクタリングの審査は実施されます。

融資では、申請人の財務状態やクレジットカードの延滞歴などが確認されます。法人融資では会社の財務状態の健全性も重要な評価項目なので、売上総利益や売掛金、預金、在庫など資産状況が隈なくチェックされるでしょう。

※マイナビニュースファンディング.「銀行の法人融資における審査基準を大公開!【これで法人融資の審査は通過確実!】」.(参照2021-10-16)

財務状況に対する重要度

ファクタクリングでは会社の財務状況が苦しくても資金を調達できる場合が多いです。一方で融資では資金繰りが厳しかったり、赤字経営が続いていたりする状況では断られる可能性があります。

ファクタリングで重点的にチェックされるのは、売掛金のことです。売掛金の支払期日、債権の種類、譲渡登記の可否などが問われます。

対して銀行の融資では、融資先の財務状況が重要事項です。銀行の融資では、損益計算書や貸借対照表といった財務諸表の提出が求められる場合もあります。また返済の見通しが立っている証明のために、事業計画書や資金繰り表を出さなくてはいけないケースも。

信用情報の影響度

信用情報機関に蓄積されている情報を信用情報と呼びます。銀行やクレジットカード会社から融資を受けようとする場合、信用情報への照会が行われます。過去に支払遅延や自己破産の事実があるなど信用情報に傷がついていると、融資は厳しくなるでしょう。

ファクタリングの審査は、信用情報の内容にそれほど影響を受けません。申請人の信用情報よりも、売掛先がきちんと売掛金を支払ってくれるかどうか気にしています。

消費者金融から借り入れを受けた事実が信用情報に記載されていても、ファクタリングは利用できる可能性が高いです。

信用情報が著しく悪く、融資やローン、クレジットカードの利用を断られてしまう状態をブラックと呼びます。ファクタリングでは信用情報がブラックでも、審査を通過する可能性があります。

他にも未払い税金があったり、赤字経営が継続していたりするときでもファクタリングを利用できる可能性は残されているのです。

ファクタリング審査に落ちてしまう会社の傾向

ここでは、ファクタリング審査に落ちてしまいやすい会社の傾向を3つ挙げています。

審査の必要書類をきちんと準備できていない

ファクタリングの審査では取引先との間で結んだ契約書や請求書などの書類を提出する必要があります。必要書類の準備に不手際があり、提出できないとしたら、ファクタリングを断られる可能性が高いです。

書類を確認できないと、架空請求の疑いが生じてしまうためです。実際にファクタリングの審査通過のために、請求書を偽造して問題になったケースは少なくありません。請求書の偽造してありもしない債権をでっちあげ、ファクタリング業者に売却するという行為です。

ファクタリング会社は通常、請求のあった債権の調査を行います。しかし2社間ファクタリングでは売掛先に通知しないので、調査不足に陥る可能性も。このため、架空請求を暴けず、不正な資金調達に加担してしまうことも起こりえます。

東京駅前総合法律事務所.「ファクタリングの請求書を偽造してしまった際に必要な全知識」.(参照2021-10-16)

以上のリスクを事前に防ぐために、審査時に必要書類を提出し、厳重にチェックしています。

債権の金額が少ない

ファクタリングは債権を持っていても、金額が少ないと審査に通過する確率が低くなります。ファクタリング会社にとっては審査に要する手間に対して受け取れる金額が少ないと、割に合う取引とはいえないためです。

債権の金額が少ないだけで、最初から断ってしまうファクタリング会社も存在します。小口ファクタリングは業者だけでなく、利用者側にとってもリスクが大きな取引です。

売掛金の額が少ないほど、ファクタリングで受け取れる金額の割合が少なくなります。なぜなら金額に比例する手数料の他に、登記費用には一定の金額がかかるためです。

金額が少なくなるほど、受取金に占める登記費用の割合が大きくなり、実質的な損失が生まれてしまいます。1つの売掛金が小規模であれば、複数をまとめて処理することが有効です。

面談での印象が悪い

ファクタリングの審査では面談が実施されることもあります。面談は必要な情報を聞き出す目的以外に、申請者の人格面も確認されます。態度が大きくずうずうしい印象を与えてしまうと、後のトラブルを懸念して、取引を断られる可能性も。

債権を譲り渡すからといって不遜な態度を取らず、仕事で取引先と関わるように常識・節度のある姿勢で臨みましょう。

またファクタリング会社からの質問に対しては、話に矛盾が生じないように気を付けてください。説明に矛盾があると、嘘をついていると疑われます。事前に提出した書類の内容や売掛金の詳細についてしっかりと把握した上で、説明しましょう。

ファクタリングの審査は、総合的に判断がなされます。面談の印象が悪いだけでは致命傷にならなくても、その他の事情を複合して審査落ちになる可能性があります。

まとめ

ファクタリングの審査では売掛金や売掛先に対するチェックが中心になります。売掛金を回収できる可能性は高いか、債権の譲渡登記は可能か、ファクタリングの利用不可債権に該当していないかなどが問われます。

融資とは異なり、申込人の信用力や信用情報がそれほど重視されないのが特徴です。過去の支払い遅延や自己破産などを理由に、融資を受けることが難しくても、ファクタリングであれば利用できる可能性があります。

ファクタリング会社に落ちてしまう会社の特徴は、次の3つです。

- ● 審査に必要な書類を準備できていない

- ● 債権の金額が少ない

- ● 面談での印象が悪い

ファクタリングを確実に利用したいときは、債権をまとめて金額を大きくしたり、面談での印象に気を付けたりといった工夫が必要です。

ファクタリングの審査基準は利用するファクタリング業者によって、違いがある場合も。あるファクタリング会社で利用を断られても、別のところでは使えるケースもあります。

審査を通過できなかったとしてもすぐ諦めず、失敗の理由を見直した上で、別の会社へ再チャレンジしても良いでしょう。