【図解あり】ファクタリング即日OK!来店不要の株式会社JPS

2023/02/20

ファクタリング

日本では代金を後払いする信用取り引きが主流なので、急にお金が必要になった場合、資金繰りに困ることがあります。

そうした場合に資金調達方法として注目されているのがファクタリングです。最近では来店不要でファクタリングを利用することも可能です。

ファクタリングを請け負っている会社は複数ありますが、本記事では、即日ファクタリングが可能な株式会社JPSの概要、取り引き実績、入金までの時間やアフターサポートの有無などをご紹介します。

・ファクタリングの取り引き実績紹介

・ファクタリング即日利用際のよくある質問

来店不要で即日OKの優良ファクタリング会社JPS

株式会社JPSは、東京都文京区に事務所を構えるファクタリング会社です。2社間ファクタリング、3社間ファクタリングのほか、診療報酬ファクタリングにも対応しており、お客様が保有する売掛金を買い取りいたします。

ファクタリングを行っている会社は複数ありますが、その中からJPSが選ばれているのは大きく分けて3つの理由があります。

最短で即日に対応

信用取り引きが主流の日本では、商品やサービスを提供してから、実際にその代金が支払われるまでに1~2カ月ほどのタイムラグが発生します。その間に手元のキャッシュが足りなくなった場合、何らかの手段で資金を調達しなければなりません。

最もスタンダードな方法は銀行などの金融機関が提供する融資サービスを利用することですが、融資の申込みから審査までにはある程度の日数がかかってしまいます。

JPSはファクタリングに必要な書類がすべて揃っている場合、最短で申込みの当日に売掛金の買い取りが可能です。また遅くても3日以内でお支払いできるため、急な資金の入り用にもしっかり対応できます。

土日以外はお問い合わせ後30分以内にご連絡を入れるなど、迅速な対応を心がけています。

業界最低水準の手数料

ファクタリングを利用する場合、売掛金の数%にあたる手数料が発生します。手数料はファクタリング会社ごとに決められているため、同じ額の売掛金を買い取ってもらう場合でも、手元に残る金額に差が生じます。

JPSでは、業界最低水準の手数料でファクタリングサービスを実施しているため、より効率的に資金を調達できます。他社からの乗り換えの場合、さらにお得な手数料でご利用いただけます。

来店不要で取引可能

JPSへのお問い合わせや申込みは、電話または公式サイトの申込みフォームをご利用いただけます。審査に必要な書類はFAXまたはメール、LINEなどで提示可能なので、わざわざ来店する必要がありません。

仮審査終了後に行う面談や契約に関しては、お客様にご来店いただくか、あるいは弊社がお客様の会社に伺う出張サービスも行っています。

また書類の郵送やクラウドサイン(オンライン)での取り引きにも対応しているため、遠方にいる方やライフスタイルの関係で来店が難しい方でもファクタリングサービスを利用可能です。

アフターサポートあり

JPSでは安心してファクタリングを利用できるよう、買い取り後のアフターサポートも実施しています。

資金を調達して終わりではなく、その根底にある問題の解決もお手伝いできるところがJPSの強みです。

JPSのアフターサポートについて、詳しくは後述します。

ファクタリングの取り引き実績紹介

JPSはこれまで、全国各地のお客様にファクタリングサービスを提供してきた実績があります。ここでは、JPSのファクタリングサービスの取り引き実績をいくつかご紹介します。

東京都の製造会社様の事例

東京都で製造業を営んでいるB社様は、以前まで他社のファクタリングサービスを利用していました。

ただ、利用するたびに15%もの手数料が発生することに不満を感じ、JPSで提供している乗り換えプランを利用したところ、手数料は半分以下の6%まで抑えることができました。

入金は申込みの当日に完了。取り引き後も資金繰りについてアドバイスを受けており、乗り換えを決意して良かったというお言葉をいただきました。

大阪府の建設会社様の事例

大阪府で建設業を営んでいるA社様は、取引先の入金がずれてしまったことで、下請け先への支払いが不足するというトラブルに直面しました。

額が大きいのでどうしたものかと悩んでいたときにJPSに相談し、申込みの翌日には1,000万円を調達することができました。

売掛金の額が大きいと、それだけ審査や手続きに時間がかかると思われがちですが、JPSでは最短当日、遅くても3日以内には支払いが完了しますので、思いがけないトラブルで資金が不足したときにも安心してご利用いただけます。

北海道の小売業様の事例

北海道で小売業を営んでいるP社様は、もともとJPSでファクタリングを利用していました。しかし他社から今より手数料を安くするという案内が届き、契約内容の話を聞いてみたところ、手数料とは別に交通費や事務手数料がかかることがわかりました。

こうした諸費用がファクタリングの手数料より高くなることが判明したため、乗り換えはキャンセルしました。遠方からファクタリングサービスを利用する場合、思わぬ諸費用が発生することもあります。

JPSでは出張交通費・事務手数料ともに無料です。ファクタリング手数料以外、余計なコストはかかりませんので、より多くの売掛金を手元に残すことができます。

お問い合わせの多い業種

ファクタリングサービスは売掛金が発生する業種であれば、どなたでも利用可能です。ファクタリングをとくに利用することが多い業種は、建設業・運送業・製造業、ほかに卸売業・サービス業などです。

これらの業種の共通する特徴は、次の3つが挙げられます。

・売掛金が支払われるまでの期間が長い

・人件費や材料費の割合が高い

・設備・機材のための資金の需要が発生する

売掛金が入金されるまでの期間が長いと、資金繰り悪化のためのファクタリングの需要が高くなります。また人件費や材料費の支払いのため、会社の資金が不足しやすい業種もファクタリングが必要になることがあります。設備や機材のための突発的な需要のための資金不足にもファクタリングの利用が有効です。

ここではJPSへのお問い合わせのうち、とくに割合の高い業種を3つご紹介します。

建設業

建設業は仕事が完成したときに対価が支払われる請負契約が一般的で、下請けや孫請けを行うケースもある業種です。報酬は元請→下請け→孫請けの順に支払われるため、報酬が発生してから孫請けが売掛金を手にするまでにはかなりの時間を要します。また工事の規模によっては着工から竣工まで数年におよぶこともあります。

その場合は成果物を確認した段階で適宜入金が行われることが一般的ですが、毎月決まった日時にお金が入ってくるとは限らないため、資金繰りに苦労するケースも少なくありません。さらに入金が行われるまでにかかる材料費や人件費、外注費などはすべて自己負担です。

規模の大きい工事の場合は前金として支払われることもありますが、小・中規模工事では一時的に立替払いしなければならないため、取引先の負担が大きくなります。こうした建設業特有の事情から、ファクタリングのお問い合わせを多くいただいています。

運送業

運送業はほかの業種に比べて、締め日からお金が入ってくるまでの期間(入金サイト)が長いといわれています。一般的な業種では1~2カ月くらいが一般的ですが、運送業は3カ月以上かかることも珍しくないため、資金繰りが悪化しやすい傾向があります。

また長距離運転は事故のリスクや車体の故障率が高いため、何かしらのトラブルがあった場合、突発的な支出を強いられることもあります。さらに車両に使われる燃料は世界情勢によって頻繁に変動するため、燃料の価格が高騰した場合、月々の負担も大きくなります。

ファクタリングなら短期間で資金を調達でき、突発的な支払いにも対応可能なことから、サービスの利用を検討する方が多いようです。

製造業

製造業は製品を納品した後、後日代金を受け取る掛売が主流です。入金サイトは1~2カ月ほどですが、原料の仕入や製品の製造には多くの材料費や外注費などが発生します。また製造には工場や設備などの固定費がかかるため、1カ月にかかる支出は決して少なくありません。

さまざまな理由で黒字倒産するケースも多く、資金繰りの手段としてファクタリングが活用されやすい業種といわれています。

調達金額はいくらまで?

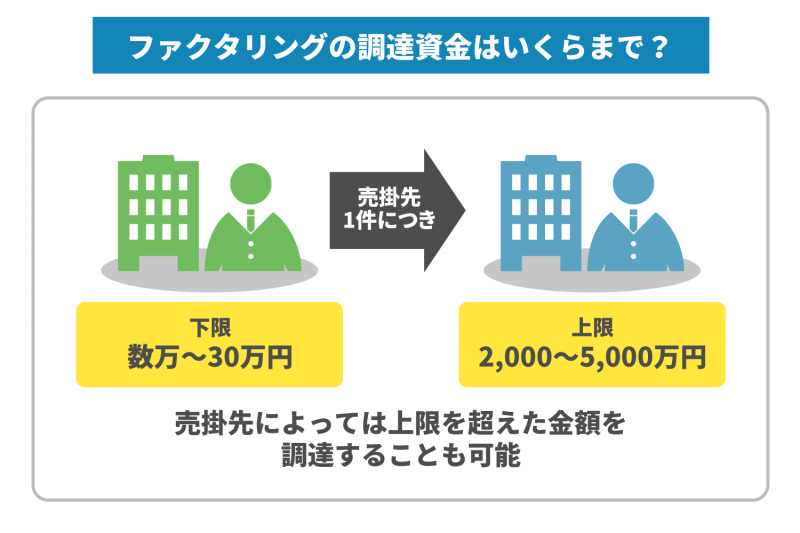

ファクタリングで調達できる金額はファクタリング会社によって異なりますが、売掛先1件につき、下限は数万円~30万円、上限は2,000~5,000万円くらいに設定しているところが多いようです。

もちろん売掛先によっては上限を超えた金額を調達することもできます。ファクタリングはサービスの利用者よりも売掛先の経営状況が重視されるため、信頼できる売掛先であれば多額の資金を調達できます。

JPSではファクタリングで、最高1億円までの資金調達に対応することが可能です。ファクタリングの見積りは無料のため、現金化したい売掛金がある場合は、お気軽にお問い合わせください。

入金までの時間

ファクタリングではサービスの利用申込みの後、提出した書類をもとに審査が行われます。審査の結果ファクタリングによる資金調達が可能となった場合、指定の口座にファクタリング手数料を差し引いた金額が入金されます。

ファクタリングの申込みから口座への入金までの時間はファクタリング会社によって異なり、最短で申込み当日に入金されるケースもあれば、振込までに1週間以上かかる場合もあります。資金繰りに余裕がある場合は多少時間がかかっても問題ありませんが、そもそもファクタリングの利用を検討するときは、今すぐ資金が必要なケースばかりです。

ファクタリングサービスを利用する場合は、できるだけ申込みから入金までの時間が短い会社を選ぶことをおすすめします。

なお、ファクタリングサービスには、2社間ファクタリングと3社間ファクタリングの2種類がありますが、後者は事前に売掛先の同意を得なければならないため、申込みから入金までに日数がかかる場合がある点に注意が必要です。

JPSは最短で即日に入金可能です。急な出費などで資金繰りに困っている場合は、ぜひJPSのファクタリングサービスをご検討ください。

アフターサポートの有無

ファクタリング会社を選ぶにあたってチェックしておきたいのは、調達金額や入金までの時間だけではありません。ファクタリングの取り引きが終了した後、丁寧なアフターサポートを受けられるかどうかも重要なポイントです。

そもそもファクタリングを利用するのは、早急に資金を調達しなければならない事情が発生するためです。滅多にない突発的な事情だった場合は問題ないかもしれませんが、ファクタリングの利用が常態化するのはキャッシュフローに問題を抱えている可能性があります。そうした場合に活用できるのがファクタリング会社のアフターサポートです。

アフターサポートの内容はファクタリング会社によって異なりますが、JPSではお客様の事情やニーズに合わせて、経営コンサルタントを紹介するなどのサポートを実施しています。

ファクタリングは手軽に資金を調達できる便利な手段ですが、利用が慢性化するのは経営上、あまり良いことではありません。なぜファクタリングを利用することになったのか、資金繰りにどのような課題を抱えているのかを明確にし、キャッシュフローを改善することが大切です。

自社の課題や問題をすべて洗い出すのは難しいですが、経営コンサルタントに相談すれば、プロの視点から適切なアドバイスや提案を受けることができ、ファクタリングの常態化を予防できます。アフターサポートの有無はファクタリング会社によって異なりますので、経営や資金繰りの問題を解消したい場合は、アフターサポートありのサービスを選びましょう。

ファクタリング即日の場合によくある質問

即日入金可能なファクタリングを初めて利用する場合に抱きやすい疑問・質問をいくつかピックアップしてご紹介します。

Q1.本当に即日入金が可能なのですか?

即日入金可のファクタリング会社なら対応できます。ただし、仮審査にはいくつかの書類を揃えなければなりません。申込みを済ませていても、必要書類が揃わなければ審査を始められず、即日入金が不可能になることもあります。

また3社間ファクタリングの場合は売掛先とのやり取りも発生するため、即日入金は難しいでしょう。

Q2.即日ファクタリングに必要な書類を教えてください

ファクタリングに必要な書類は、ファクタリング会社によって多少異なりますが、主に以下のようなものを準備します。

・商業登記簿謄本

・印鑑証明書

・法人税確定申告書(決算報告書)

・売掛先との基本契約書、売買契約書

・通帳の写し

・代表者様の身分証明書

これらの書類を準備して提出すると、仮審査が始まります。

Q3.個人事業主でも利用できますか?

売掛債権があれば、法人様以外の個人事業主様やフリーランス様も利用可能です。

Q4.もし売掛金を回収できなかった場合はどうなるのですか?

償還請求権のないファクタリングサービスであれば、売掛先が倒産するなどで売掛金が回収できなくなった場合でも、お客様が弁済や補填を行う必要がありません。ただし、償還請求権のあるファクタリングの場合は弁済・補填を求められるので注意が必要です。

ファクタリングを利用する際は、償還請求権の有無をきちんと確認してから契約しましょう。

Q5.赤字決算なのですが、ファクタリングを利用できますか?

ファクタリングの審査では、売掛先の信用力が重視されます。

売掛先に支払能力があると判断されれば、利用者様が赤字決算でもファクタリングを利用することが可能です。

Q6.ファクタリングを利用したことを取引先に知られることはありますか?

2社間ファクタリングであれば、売掛先の同意は必要ないため、取引先にファクタリングの事実を知られることはありません。ただし、3社間ファクタリングの場合は売掛先の同意が必要になるため、ファクタリングの利用を知られることになります。

取引先に知られたくない場合は、2社間ファクタリングの利用をおすすめします。

Q7.担保・保証人は必要ですか?

ファクタリングは融資ではないので、担保・保証人は不要です。

ファクタリングの種類

ファクタリングの種類は、大きく分けて「2社間ファクタリング」と「3社間ファクタリング」の2つがあります。

ここではそれぞれの仕組みと特徴をご紹介します。

2社間ファクタリング

2社間ファクタリングとは、ファクタリング会社と利用者の2社間のみで契約するファクタリングのことです。利用者は必要な書類を用意し、ファクタリング会社に提出するだけで審査を受けることができ、買い取りの可否や買い取り金額が決まります。取り引き後、入金日になったらファクタリング会社に売掛金を支払って取り引き完了です。

2社間ファクタリングのメリットは、申込みから入金までに要する時間が短いことです。あらかじめ必要な書類を準備しておけば、最短即日で売掛金を現金化することができます。また、2社間ファクタリングの場合、売掛先にファクタリングを利用した事実を知られないのもメリットのひとつです。

そのぶん、後述する3社間ファクタリングよりも手数料が割高になりますが、なるべく早く資金を調達したい、取引先との関係に影響を与えたくないという方は、2社間ファクタリングを利用したほうがよいでしょう。

3社間ファクタリング

3社間ファクタリングとは、利用者とファクタリング会社、売掛先の3社間で取り引きを行うファクタリングのことです。3社間の場合、ファクタリングを申込んだ後、売掛先に売掛債権を譲渡することを通知し、同意を得る必要があります。売掛先からの同意を得たら、売掛金の買い取りが行われます。

なお、3社間ファクタリングではあらかじめ売掛先の承諾を得ているので、売掛金の支払は売掛先からファクタリング会社へ直接行われます。利用者は一度売掛金を受け取った後、あらためてファクタリング会社に支払う必要がないため、取り引きの手間が省けます。

3社間ファクタリングは2社間ファクタリングより入金までに時間がかかってしまうこと、売掛先にファクタリングを知られてしまうことなどがネックですが、そのぶん2社間ファクタリングより手数料が割安に設定されています。

コストを抑えて資金調達したいのなら、3社間ファクタリングの利用がおすすめです。

ファクタリングを利用するメリット

ファクタリングサービスを利用すると、以下のようなメリットがあります。

迅速に資金調達できる

銀行などの金融機関に融資を申込むと、審査から入金までにかなりの日数がかかります。

ファクタリングなら、事前に必要な書類を揃えておけば、最短で即日に資金を調達することが可能です。売掛金の入金までにまとまった資金が必要になった場合でも、すぐに対応できるのが利点です。

赤字経営でも資金調達が可能

融資の場合、銀行は返済能力の有無を重視するため、赤字経営だと融資を断られる可能性があります。一方、ファクタリングはすでに保有している売掛金を買い取ってもらうサービスなので、審査では売掛金を支払う売掛先の経営状態が重視されます。

自社の業績が直接ファクタリングの審査に影響を与えることはないため、銀行融資を断られた場合でも資金調達することが可能です。

倒産リスクを回避できる

入金前に売掛先が倒産してしまうと、売掛金を回収できなくなるおそれがあります。償還請求権のないファクタリングを利用した場合、売掛先が倒産しても利用者は弁済する必要がないため、倒産リスクを回避することができます。

保証人や担保を用意する必要がない

金融機関は多額の融資を行う場合、返済不能になるリスクを回避するために、保証人や担保を求めることがあります。保証人や担保を用意するのは容易なことではないため、場合によっては融資を断念しなくてはなりません。

一方、ファクタリングはもともと保有している売掛金を現金化するサービスなので、融資には該当しません。

保証人や担保も不要なので、融資よりも手軽に利用することができます。

信用情報に傷がつかない

金融機関などから融資を受けると、その情報は信用情報機関に記録されます。。金融機関は記録された信用情報をもとに融資の可否を判断するため、支払遅延などの記録が残った場合、今後の融資に影響をおよぼすおそれがあります。

ファクタリングは前述のとおり、融資ではないため、信用情報機関に利用の有無は記録されません。今後の融資に影響をおよぼすリスクもないので、安心して利用できます。

まとめ

ファクタリングは、銀行融資よりも迅速に売掛金を現金化できるため、短期間で資金調達したい場合におすすめの手段です。売掛金があれば業種は問いませんが、とくに建設業や運送業、製造業などの業種からの需要が高いです。

ファクタリングには2社間ファクタリングと3社間ファクタリングの2種類があるため、ニーズや目的に合わせて活用しましょう。

株式会社JPSでは、最短1日で最高1億円までのファクタリングに対応しています。業界最低水準の2%~の手数料で、お持ちの売掛金を現金化することが可能です。また、取り引き後にはお客様のお悩みやニーズに応じて、経営コンサルタントを紹介するなどのアフターサポートも実施しております。

見積り依頼は無料です。スピーディで効率的な資金調達をお探しの方は、ぜひJPSのファクタリングサービスをご検討ください。